客官好!

这是富国基金2019年最后一天的微信头条!(富二承认,心里有一丢丢小伤感。)

2019年证券、基金市场回顾这类的文章,想必客官都已经见过很多了,富二今天也不追求这些老套的仪式感,直接搬点熟肉吧。

整个12月,富二翻阅了n篇证券研究机构的2020年度投资策略,关于2020年的投资方向,基本都指向了这三大块:科技成长,医药消费和顺周期行业。

科技板块富二家前前后后都讲了不少,今天就说说容易被忽略的周期行业。

周期指的是:基于经验规律性的往复,任何周期的形成,往往是不同供需关系的交织往复。

周期行业指的是:景气度存在明显周期性变化的行业,如能源、建材、地产、化工、金属、航空铁路等。

周期轮动指的是:指经济周期按照“量”和“价”的关系分为四个阶段:量价齐跌、量升价跌、量价齐升和量跌价升,分别对应着不同的受益行业,本质上和“美林投资时钟”殊途同归。

所以,周期行业的玩法基本是看价格、产能、供需这些,各个影响因子之间往往是牵一发而动全身,但“动”的方式又不一致,所以周期行业本身的特点就是波动。

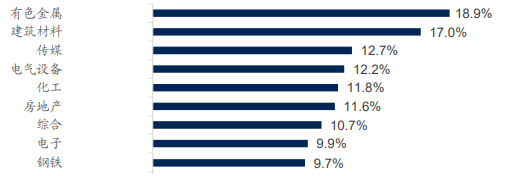

周期股行情起来已经有一阵子了,今年11月15日以来,涨幅榜靠前的除了传媒板块以外,主要都是些周期性行业。

图:2019.11.15-2019.12.30各一级行业涨幅前10

来源:Wind,国信证券经济研究所整理

宏观上,这轮周期行情的逻辑如下,基本是一个指标激起千层浪:

全球的PMI数据开始好转了。首先是11月底欧洲多国和日本的PMI出现反弹,而12月初公布的中国制造业的PMI也出现了大幅的好转。

带动了市场情绪的好转。逻辑1、制造业库存此时仍处于低位,PMI的好转意味着后续可能进入补库存阶段。逻辑2、激起了2020年全球经济复苏的预期,反应在国际大宗商品价格也出现回升的态势。

微观上,国信证券的燕翔认为,这轮周期的逻辑更应理解为“估值回归”行情。他的逻辑和论据非常一目了然,富二邀客官一起来看——

“估值回归”行情的主要条件为:1)年初以来周期性板块普遍表现均显著弱于市场整体。2)周期性板块当前的估值处在一个很低的位置。3)非但估值水平低,估值与对应的盈利水平不对称,估值有回归到对应盈利水平的诉求。

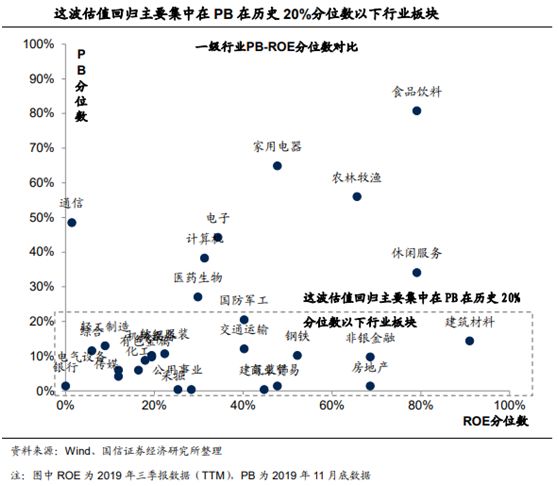

用PB代表估值水平,用ROE代表盈利水平,可将各一级行业做一张散点图。仔细观察可得,11月中旬以来表现较好的板块,基本是PB在历史20%分位以下的水平。

照上面说的,周期板块行情崛起的大部分原因是估值修复,那么这一波修复能持续多久呢?

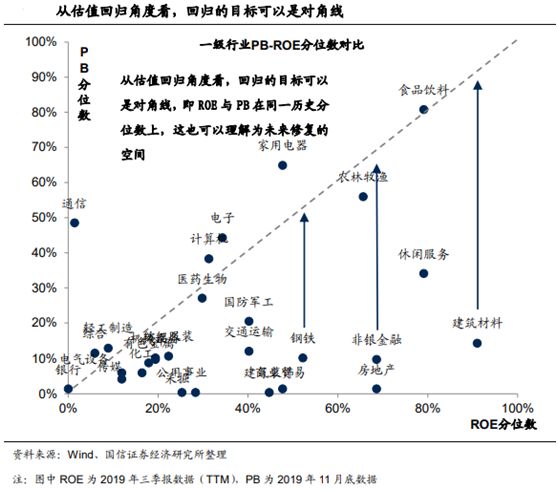

从这个角度看,当前PB-ROE位置离对角线越远的行业板块,回归修复的可能性就越大。

这么看来,可以松一口气——对多数的周期板块,估值还是足够低,不怕不怕~~

客官们可能常常看新闻说,周期板块集体涨停,周期板块集体跌停,好像周期板块都是同上同下的。然而,周期行业内部的景气度分化非常大,盈利和估值往往都是在波动的过程中,所以我们需要一些手段来对冲行业间的风险。

客官可否记得两月前那篇专访《投资的圣杯是降低“认知不足”风险敞口》(传送门),文字稍显高深,但反应基金经理刘博在基金管理方面一丝不苟的认真态度,他实实在在阐述着的,就是如何实现行业风险对冲这件事。他长期对各个行业的相关性进行模型跟踪,每个经济周期阶段中这种相关系又会有一些变化,他也一直追求并掌握这种规律,从而有机会将组合做到均衡且可控。

刘博 富国周期优势混合基金基金经理

毕业于上海交通大学,经济学硕士、材料科学与工程本科

2014年11月加入富国基金,曾任行业研究员,丰富的周期行业研究经验和优秀的逆向思考能力,对建筑、建材、家电、化工、金融、钢铁等多个行业进行跟踪覆盖。

他的代表作富国周期优势混合(005760),也是网罗周期股行情的一个好标的。

产品的非常“优势”——

➤选择周期行业中优势企业,其内在价值持续增长,具有投资价值;

➤采用逆向投资的思路来择时,应对这类公司估值和业绩大幅波动的问题,力争降低组合波动、增强收益;

➤合理进行行业配置,尽力平滑预期之外的风险;

➤对股票进行分类,对其中一些非核心股票池的股票进行策略性逆周期配置,规避极端市场风格风险。

眼尖的客官看出来了,这是一款风险收益特征为低波动、低回撤的类绝对收益基金,也是富二家权益大军中低波动家族的一员。当然,低波动并不意味着低收益——

富国周期优势混合(005760)近阶段业绩情况

近3月 | 近6月 | 今年来 | |

净值增长率 | 11.98% | 24.42% | 55.83% |

同类排序 | 49/480 | 64/452 | 102/414 |

基准收益率 | 3.90% | 5.08% | 26.79% |

数据来源:基金净值增长率及排名数据来源银河证券基金研究中心公开版,同类类别为偏股型基金(股票上下限60%-95%)(A类),同期基金业绩比较基准收益率数据来源wind;截至2019-12-27。

注:富国周期优势基金合同生效(2018年7月10日)至2018年末、2019年上半年,基金净值增长率及其同期业绩比较基准收益率分别为-1.94%(-9.91%),25.24%(21.47%)。