从多伦多到上海的距离是11413公里,飞行时间长达12小时多,历经旅途的舟车劳顿,才能抵达;而对于富国基金的曹晋而言,归途并不复杂,简短有力的改变了他的个人轨迹。

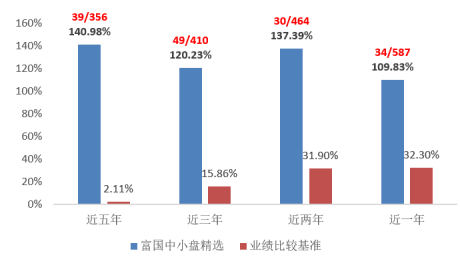

怀着对中国的信心回国后,曹晋亲历了中国经济快速发展的那几年,主业是投资的他,敏锐地捕捉到了经济的好年景,并体现在收益上。以他在富国管理最长的富国中小盘精选基金为例,近一年、两年、三年、五年的业绩分别为109.83%、137.39%、120.23%、140.98%,同类排名都处于前11%。(基金详细情况具体见注释)9月1日,明星基金经理曹晋携富国成长动力混合(009914)首发,这些年曹晋在哪些地方成长了,他对投资的变化又是哪些?就是今天富二想说的。

曹晋管理的富国中小盘精选历史业绩优异

曹晋认为,投资是一个拼长板的过程,而不是简单依靠“木桶原理”;投资的积累是不断强化自身的长板(研究优势和某一方面的专业程度);大多数投资者的超额收益都是在自己擅长的领域获得的。而针对于某一行业的回撤控制更是来源于对于长板的理解深度。

曹晋把自己定义为一名成长股选手,他希望把握行业ROE向上变化中带来的Alpha机会。过去几年,他逐渐在拓展自己的能力圈,从自己比较擅长的科技,慢慢延伸到消费、制造业和医药等新兴成长领域。

过去一年,曹晋最大的进化在于更好管理了组合的回撤。通过能力圈的扩大,能够持续找到处于ROE向上周期的品种,产品的净值不过度依赖科技行业的Beta。

和曹晋聊天,你感受到他对投资的热爱,对于中国经济发展的乐观。本质上,曹晋是一个永远向前看的基金经理,投资是站在现在看未来,他总是希望能找到未来时代发展的脉络,让自己走在时代的风口浪尖。先随富二一起,听听曹晋的投资“金句”:

从财务分析到产业研究

曹晋:我大学从金融系毕业后,最早是在海外做一些咨询行业的,帮助一些大公司去尽调被收购的小公司,这份工作非常强调自下而上的财务分析,核心是对收购标的的价值判断;但是我们也会写一页关于管理层印象的报告,管理层给投资者印象很重要;很多财务分析报告用过后就被束之高阁了,但管理层印象报告确是反复被读取的最高的内容。

我开始加入二级市场做研究员后,我发现财务数据更多是对公司现状的静态反映,财报背后的根源是管理层的战略和执行力;一个企业有没有未来,对于管理层的能力判断很重要。许多公司没有发展起来,和管理层的战略眼光和执行力高低有很大关系。

再到后来做数据整理时,我发现很多行业缺少第三方的行业高频数据,虽然也有一些第三方研究机构提供一些行业报告,但要不数据比较老化,要不数据样本太过于单一;于是我拿出咨询时候的经验,要了解一个行业的状况必须拿起电话和产业链的人交流,从中能理解产业目前所处在一个什么样的周期位置。和产业链深度交流后,我感觉很多模糊的方向可以被交叉验证了。这几年我们研究一个公司,不仅仅是和管理层沟通,也越来越依赖和产业里面具体做业务的人交叉验证。

从投资框架上,我最早从大学里面紧扣财务分析,之后加入了对管理层的判断,再后面慢慢加入了对产业周期客观规律的理解。

如果说投资框架的变化,这几年最大的变化就是对产业自身周期的变化的理解上升。如果说以前读书的时候比较局限在财务数据的线性外推,那刚开始工作时比较看重人的能力和执行,再到做的久了之后,越来越尊重行业发展的客观周期和规律。

比如说和产业链里面具体做执行的人聊,就能体会到管理层的执行力;和产业链里面的客户聊,能把握这个产品成功的概率有多高。我甚至之前和一个产业链的厂长聊,发现他已经准备离职创业了。就说明这个行业确实很赚钱,但是同时进入门槛也比较低。也有一些产业链调研,我发现产品需求很好,但是在交付过程中有各种各样的问题。

深入到产业链的研究,能真实感知这个产业的“温度”。我自己比较喜欢调研,过去几年自己主要的积累在于微观的理解,帮助我提高了选股命中率。

曹晋:我们拿半导体行业的投资为案例吧。

在2018年的时候,大家对于半导体是比较乐观的,都认为半导体行业将迎来产业大发展。但是整个2018年都在中美贸易摩擦的阴影下度过,大家在恐惧中开始担心美国向中国半导体提高关税的话,会影响整个行业的利润率。

我在2018年底的时候去做了一次广深半导体公司的产业链调研,发现许多中小企业已经被迫退出了,只有龙头企业还在生产,而这些龙头企业的信心很强,认为中国半导体产业链的能力,短时间是无法转移出去的。而且如果美国提高关税,会带来汇率贬值进行对冲。

我们发现2019年上半年,这一批公司获得收益的最大原因,就是他们还存在,享受到了行业转暖以及一些国家的政策补贴落地。

后面一次是2019年5月华为事件的爆发,当时大家还比较悲观,我通过产业链调研发现华为花了很大力气去扶持供应商,派自己的工程师帮助这些企业提高技术研发能力。这一次产业链调研再次和大家普遍的共识不同。半导体行业的大周期也是从那一刻启动的。

到了今年3月份的时候,我通过调研又看到了和市场共识不同的地方。当时的市场共识是,2020年是5G建设和手机换机的元年,半导体行业的下游需求会非常好。但是当疫情出现后,许多5G基站建设推迟了,5G手机的销售也因为门店关门有所影响。这个变化导致之前供需结构的剪刀差被抹平。正好当时半导体板块的估值也在高位,我就对这个板块的看法没有此前那么乐观了。

从科技股投资转向泛成长投资

曹晋:从归因分析上看,我的超额收益中90%来自个股选择,10%不到来自行业选择,1%左右来自资产配置。可以说,我绝大多数收益都来自个股选择。

前面也提到,这几年我通过自下而上的产业链调研,在几次和市场主流观点逆向的时候,获得了超额收益。比如说2019年开年,我配置了许多出口方向的公司,当时通过调研发现出口的断崖式下跌是不存在的,这个方向也是2019年一季度表现最好的方向。

2019年5月华为事件爆发后,我通过自下而上调研,也做出了和大家截然不同的判断,在市场整体很悲观的时候,我用比较积极的组合做出了不同的应对。当时我还在公司内部推荐了半导体和华为产业链的机会。甚至在此时此刻我们访谈的今天,市场也出现了比较大的波动。但我认为可能依然是过度的解读,我们要相信技术会不断集中的过程,加速行业的整合,龙头企业的壁垒会越来越深,未来很长一段时间都难以被超越。

曹晋:2020年我觉得比较好的地方是,把组合的波动率降下来了。其实2020年是很复杂的一年,出现了新冠疫情和持续的中美贸易问题,市场的各种黑天鹅和突发因素很多。相比过去,我的组合的波动率降低了很多,而且净值确实在不断创新高。

今年一个比较大的变化时,我的投资组合从专注于科技逐步转向了更加广泛意义的成长,我加大了对消费、医药、先进制造业的研究。我拓宽的不仅仅是行业配置,还有投资的视角。我今年花了不少时间和海外的几家基金经理进行沟通,了解疫情对于美国股市和经济的影响。所以在今年3-4月全球共振的下跌中,我的判断比较果断。伴随着行业变得更加均衡一些,我的波动率得到了比较大的下降,并且并没有牺牲我的收益

曹晋:一方面,我会把组合中估值过高的品种剔除,另一方面,我的收益来自当市场反弹时,我手上持有的优质标的反弹更多。今年市场其实是一波三折的,好几次都出现过阶段性的下跌,但是我的净值曲线确实在每一轮反弹后都创新高了。

这里面的核心是,我确实找到了一批有超额收益的公司。这个过程中,也做过一些组合的调整。整个上半年,我的组合都是配置在逆周期方向。

此外,我的组合里面也增加了一些新的公司,我每年都会在组合里面放入一些新的标的。

我对新公司加大了选择,每年持仓有一些新公司。我一直会去找ROE提升的公司,并且将股票池聚焦在一批优秀的公司上。

偏好底部挖掘有变化的成长股

曹晋:确实有一些公司我是偏底部去买的,甚至有些新的公司我管理的产品是他们最早的机构股东。这一点还是和产业链调研相关,我比较喜欢和产业里面的人沟通,去把握产业的变化。我自己经历了很多周期,认为所有的行业都有周期,用周期的视角去看产业变化。并且在其中找到有技术门槛和核心竞争力的公司。当行业景气度从底部起来的时候,龙头公司的感知最深,也是最受益的。

我对于股价处在高位的公司,内心会有一些压力。我比较喜欢做一些偏左侧的投资。

曹晋:左侧投资最大的压力是,当市场上涨的时候,你买的公司不涨。我相信业绩会证明一切,只要对公司的基本面有了深入研究,就不会有太大压力。我不是底部去买一个概念股,而是买一个真正有业绩的龙头公司。这种公司只要基本面很好,我拿着内心不会有压力。

曹晋:我觉得今年的一些新上市公司都是很有特点的,特别是在科技和医药行业的一些公司,质地也都非常好,并且符合时代的未来。

不过这种机会需要市场给你机会。到了今天,市场情绪都比较好了,后面新上市的公司就没有这种买入机会了。甚至接下来马上要上市的公司,市场已经理解很充分,而且预期非常高。总的来说,上市公司的质量变得越来越好了。

最大的风险是成长逻辑破坏

曹晋:这也是我过去几年一个比较大的变化。如果你看我刚做基金经理的2012和2013年,持股集中度是很高的。从2018年之后,我的持股会相对分散一些,不会像过去那么集中。我不仅仅会买龙头,可能我会买一个行业的前两名。各个行业的变化还是比较大的,不是拿一个龙头企业就躺赢了。比如说医药里面的PD-One,已经出现一些新龙头向传统的龙头企业挑战了。成长股选手就是不断找到变化,发现新的龙头企业。

这么做的另一个原因是想控制回撤,降低自己的波动性。况且,A股是一个Alpha土壤很肥沃的市场,不像美国股市已经很难找到Alpha了。在A股不需要那么集中持股,依然能取得不错的超额收益。

曹晋:我是一个成长风格的基金经理,找到不同时期中具有成长性的公司,不是一个用龙头策略做投资的基金经理。有一件事情对我影响比较大。2012年我刚做基金经理的时候,当时许多人很喜欢某家电卖场的龙头企业,这个公司是那个年代的大牛股。

但是许多人忽视了当时已经在崛起的电商,如果一直拿着旧经济的公司,肯定会对组合有比较大的负面影响。这里说说我对投资风险的看法,我觉得对于控制风险的核心是,把握公司继续成长的逻辑。

一旦公司成长性的逻辑被打破,就是风险。如果成长逻辑没有被打破,我们就会持有。风险并不是市场波动,而是基本面的变化。比如我前面提到的半导体例子,当我看到供需缺口出现变化的时候,就会选择进行相应的操作。

把握ROE向上的时代变迁

曹晋:所有的行业都逃不脱周期,ROE的变化就代表着行业发展的周期。我们要找到一个行业ROE向上的那一段。比如说电子,在2010年之后开始出现ROE向上的趋势,当时正好是苹果手机推出,带动了行业的基本面向上。我们再看白酒,许多人认为白酒没有周期性,但是从ROE的走势看,白酒的周期性特征也比较强。在2003到2012年,白酒处于一轮ROE向上的周期,到了2012至2015年,白酒的ROE就出现下滑。当时出现了白酒行业的去库存,叠加了打压三公消费和塑化剂事件。

在2017年时我看到了白酒行业的ROE又开始回升。当时自下而上做产业链调研,发现经销商已经开始提价了。有些高端白酒批发价和市场价是倒挂的,要靠酒厂补贴经销商。在那个时候,市场价又超过了批发价,经销商能赚更多的钱,也带动了ROE上升。创新导致行业突破了原有的周期。

如何先于行业挖掘前瞻价值?我就是从产业周期的角度出发,从低库存、低产品价格、低产能利用率的三低状态率先发现了细分板块价值。供给端看到了底部信号,在需求端看到变化后,就能明白行业将触底回升。

曹晋:一个很重要的原因是,我不希望净值的表现和某单一行业周期的关联度太高。每一个行业都有其上升和下降的周期,如果我只做科技股,那么净值的表现完全来自科技股的周期。在科技股周期向下的时候,我就找不到投资机会了。

任何周期都有长短,长周期的品种我会一直持有,但是短周期的品种我可能就会做轮换。像半导体行业,从历史上看周期都比较短,我会用客观规律看到不同行业的周期,而不是沿着国家政策做投资。

通过能力圈的拓展,我的组合保持行业周期的迭代,理解了更多成长行业,就能找到在当下处于ROE周期向上的成长性行业。但是这并不意味我会成为一个全市场都覆盖的基金经理,我一直对于旧经济关注比较少,更聚焦在新经济领域,专注在科技、消费、医药、新能源和制造业上。

曹晋:我是科班出身学金融的,大学里面就学过DCF估值方法,也学过相对估值的方法。这几年市场许多公司都出现了估值体系的变化,最明显的是美国一批云服务公司,突破了之前传统的估值体系。

我认为估值是一个事后解释基本面向好趋势的方法,历史上最好的一批公司,估值都是不断突破的。大家有包括PS、PE、DCF、单位价值等不同类型的估值方法,最核心是哪个估值方法能够最准确描述企业发展的态势。我读大学的时候,有位金融教授跟我们说,一个企业的财报报表从上到下,包括收入、成本、利润等项目都可以用来做估值。

我不是用估值去框死一个公司,看一个企业要用动态的眼光,许多定性分析是不应该用估值来限制的。我更看重企业的成长逻辑,如果逻辑没有破坏,我就会持有。

长期相信中国国运的海归

曹晋:没有特别的变化点,都是一个个细节的积累,对自己带来潜移默化的变化。我刚毕业的时候,对投资理解更加偏学院派,更多看重财务数据。后面加入了对管理层的判断。再到后来加入对于产业链的研究,发现不仅仅要了解CEO,更要去和下面做事的人交流。再到今天,我开始发现宏观也很重要,不同行业都有周期。

这几年还有一个比较大的变化是对风控越来越重视。我刚开始当基金经理的时候,认为创造收益是投资中最核心的环节。因为那个年代经济增长很快,许多公司的变化也很快,比如在2013到2015年的成长股牛市中,创造收益是很重要的。但是这几年宏观环境发生了比较大的变化,不确定性也越来越多,控制风险就变得更加重要。

曹晋:我大学毕业之后在海外工作,那时候正好是中国经济大发展的时候。当时大家已经不再讨论金砖四国了,而是中国。当时我的许多前辈和同事,都选择回国发展。中国的高速发展让人激动不已。

当时正好是中国在融入世界的过程,社会变得越来越开放,我们在国外发自内心希望中国变大变强。事实上,回国这么多年还是看到中国和全球发达国家的差距越来越小。我自己认为,回国还是一个非常正确的决定,自己亲身参与了中国发展最伟大的一段历程,真实看到中国在许多领域已经超越了国外。类似于外卖、打车、支付等等许多地方,我们都做得比国外好很多。

曹晋:平时除了投资,我喜欢把自己从那个投资的环境中抽离出来。去写一些东西,把一些东西揉一揉。我之前还给起点中文网投过稿。

曹晋:我在加拿大读书的时候,看过一本书《When Genius Fail》,这本书是讲长期资本资产管理公司最终失败的故事,一群90年代最顶尖的诺贝尔奖得主,却最终遇到了黑天鹅事件,也成为了投资行业中关于风控控制教科书一样的案例。这本书我读过好几遍,每一次都激动不已。投资的世界,确实有各种各样的聪明人。但投资的游戏,从来不是比谁更聪明。这本书对我影响很大,我在之后做投资也比较看重风险的控制。特别是2008年我在加拿大经历了金融危机之后,在自己的工作中切身体会到了金融海啸对每一个人的影响。

曹晋:如果不做基金经理,我会去做老师。我在多伦多大学读书的时候,是做过助教的,给年轻的学生上课。我非常喜欢一部电影《A Beautiful Mind》(美丽心理),也是讲我们经济学最伟大的教授之一,约翰·纳什的故事。

老师是很好的职业,在国外只有两个职业是终身制的:老师和法官。

本文转载自点拾投资,较原文略有删改,版权归原作者所有。