来来来,级掌柜又来提示风险了。

今年,级掌柜感受到了来自A股的满满恶意:

➤ 市场预期全球央妈将收紧流动性,因此大多数高估值抱团股都遭到了屠杀;

➤ 最近每天杀一只浓眉大眼的白马股祭天,究其原因,各有不同,有点防不胜防的意思。

回看今年投资之路,血泪史一堆。市场风险确实有点多,今天,级掌柜可能还要再给各位加一条。

级掌柜最近研究发现,后续可能还有个潜在风险,不得不防。这个风险来自资金面。

最近几年,大家经常聊的一个逻辑是,全球资金都非常看好中国股票资产,因此海外资金从各地奔涌入A股,为A股带来了正向支撑力。

但是客官们有没有思考过,如果有一种海外资产、而且是一种大家都非常关注的资产,短期吸引力突然大幅提升,那么是不是有可能吸引这些A股外资出逃,而给A股带来回调压力?

这个资产可能已经出现了,它叫“美国债券”。

没错,是它,是它,又是它,导致本轮A股下跌的凶手之一,美国债券(利率回升)。

理论上说,当美国利率水平攀升到一定水平之后,美债的吸引力就会提升,这可能带来全球资金流入美国债市。这个现象发生在股市里,被称为“流动性危机”。

历史上发生过很多次,美债吸引力提升,全球资金回流美国,另一个可以佐证的指标是,美元指数回升。而在这类时期,一般对应着新兴市场的大幅回调。

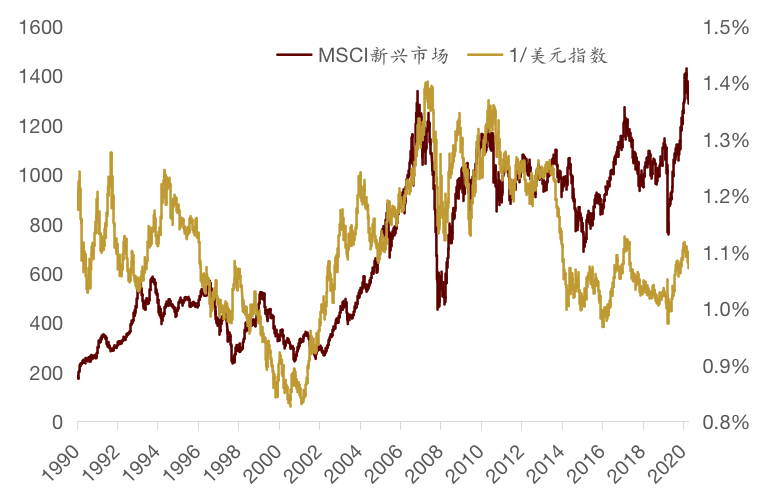

因此从走势来看,新兴市场走势与美元指数呈现显著的反向关系。即美元升值区间,新兴市场大概率会下跌;而美元贬值区间,新兴市场大概率会上涨。

图:新兴市场走势与美元指数呈现负相关

数据来源:Wind资讯,招商策略

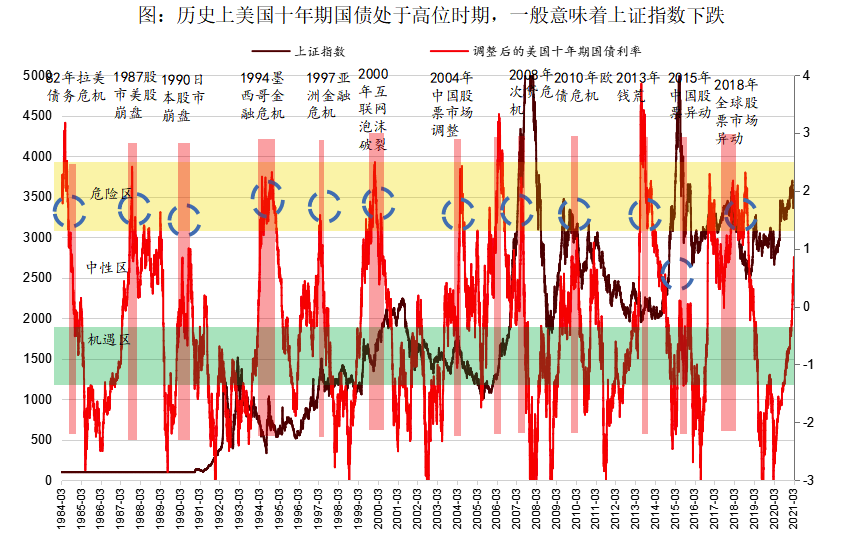

A股也不例外,从历史来看,每当美国十年期国债利率进入下图中的黄色区域,一般上证指数都会出现较为明显的回调。比如2013年、2015年和2018年。

数据来源:Wind资讯,招商策略

那么,当美国十年期国债利率回升到多少的时候,A股可能会出现流动性风险呢?

据测算,危险值应该在2%左右。即一旦美国十年期国债利率回升到2%,那么客官们一定一定要关注资金回流美国、而给A股带来的流动性风险。

当前美国十年期国债利率为1.64%,距离2%的危险值还有一定的距离,但如果美国经济基本面快速反弹、或通胀预期大幅回升,那么请客官们关注此类风险。

级掌柜有话说:只谈干货,不谈风月