在之前众星云集的富国论坛上,富国招牌基金经理厉叶淼如此谈他的投资理念:“喜欢在肥沃的土壤里面去耕耘,拥抱长期成长的产业浪潮,投资厚雪长坡、势不可挡的时代趋势。”

实力印证下,他对“长期”和“成长”有着独到而深入的理解。细品他的理念之后,你会发现他是一位三观极正、充满想法的基金经理,以及藏在优秀业绩之下的,是他对投资的热爱与赤忱。

1

“长期投资”、“长期持有”、“投资具有成长性的企业”几乎是投资领域的主流认知。

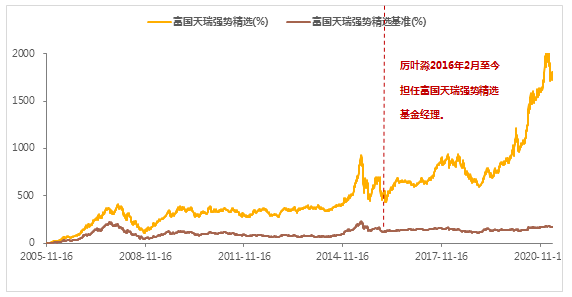

作为“17倍基”富国天瑞的传承者,厉叶淼管理这只经典旗舰基金以来的优秀表现,让不少客官印象深刻。

富国天瑞近三年业绩表现优秀,收益率高达100.55%(同期基准涨幅17.99%),同类排名13/157;近五年收益率189.96%(同期基准涨幅19.95%),同类排名4/86,这样的中长期成绩,完全契合“长期主义”的主流认知。

“都说XX产品适合长期持有,但几年下来,依旧亏损!”

“我就不该拿这么长,早点离场也不至于过山车了!”

确实很多人的现状不尽如意,但“长期”并非简单的长期持有,而是需要正确的起点、目标、以及投资标的。

比如在厉叶淼看来,“长期”是从以下几个维度去理解的:

☆价值投资的基本要求:价值投资最基本的出发点是基于现金流贴现的企业价值评估;从企业的全生命周期来看,远期价值贴现值的占比超过50%,对公司长期利润的判断非常重要。

☆收益率的复利效应:爱因斯坦称复利为世界第八大奇迹,长期持有标的可以享受时间杠杆带来的巨大回报。

☆长期价值回归效应:短期的价格波动容易偏离价值,而随着时间拉长,价格也会回归价值。

☆企业家经营的视角:优秀的企业家往往更多地思考企业3年、5年后的状况,站在企业家的视角去思考企业的中长期价值,才能更好地分享企业的收益。

厉叶淼自己清楚地知道,“长期”有的时候会被误用,比如某些板块、概念在狂热阶段,就会有很高的市盈率、市销率、甚至市梦率。厉叶淼认为,讲长期一定要和两个要素相结合:一个是壁垒(也即竞争优势、竞争能力),另外一点就是安全边际。

壁垒是企业持续增长、加固护城河、面对竞争力可避免份额逐渐下降的一个重要因素。而安全边际是影响预期收益率最重要的指标之一。假设在很离谱的价格买入一个长期空间大的优秀公司,预期收益率肯定不会太高;特别在国内这种波动相对较大的市场,无风险收益率的带来的贴现率的一个调整,就能让表观的估值倍数大幅波动,因此不能忽视这一个要素。

厉叶淼认为,业绩的成长性和可持续的内生增长,是推动公司价值的核心要素。

假设将一家企业的永续业绩增速从2%上调至4%,贴现率为8%,远期价值贴现值可能会提高30%-50%,增量效应明显。

如今,厉叶淼也形成了一套较为成熟的业绩观:

☆赛道、生意、商业模式,风口、概念、行业轮动等等……中长期来看,所有这些都是表象与皮囊,唯有业绩增长、可持续的内涵增长,才是推动公司价值与市值的核心要素;

☆所有对市场、壁垒、格局、管理层等等因素的分析,最终都是为了判断业绩增长的幅度与可靠程度;

☆从企业的全生命周期来看,远期价值贴现值得占比超过50%,所以对公司长期利润的判断非常重要。

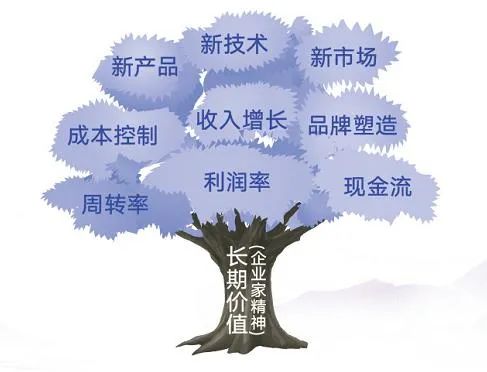

“许多优秀的企业,它们的成长就像一棵树的长大,从一颗小树苗慢慢的生根、长枝叶、开花、结果。”

厉叶淼在不久前的富国论坛上说道,“比如ROIC这个衡量企业长期价值的指标,长期看需要靠利润率和周转率的提升;那么优秀的企业,就会通过收入增长、成本控制、品牌铸造来提升利润率,又通过新的产品、新的技术、新的品牌来实现收入增长等等;他们在每个方面的坚持和努力,最终会让他们自己长成一棵参天大树;我们和这些优秀的企业在一起,就是拥有长期成长行业里最有价值的资产,通过这些优秀的企业和企业家的努力,一起为基金的持有人创造良好的长期回报”。

在厉叶淼看来,成长的行业有很多,包括云计算、半导体、医疗消费、新能源等,他则主要聚焦在碳中和、中国制造、生物医疗和大消费4个领域。

产业举例

“碳中和”——国家重要发展战略,对传统行业和新能源产业有显著影响。

“中国智造”——受益于国内的工程师红利,疫情催发中国制造业乘势升级。

生物医疗——老龄化背景的支撑,药物研发成果、行业规模提升效果显著。

大消费——“内循环”战略重要性提升,人均收入提升叠加消费升级的浪潮。

(注:以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议。建议投资者根据自身的风险承受能力审慎作出投资决策。)

当然,不能忽略的还有厉叶淼的2021年重磅力作

集齐“长期”与“成长”的

富国长期成长混合(011037)

代销机构7月1日起正式发行

客官们可以在日历上圈起来关注咯

本基金可以投资港股通标的股票,将承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金可根据投资策略需要或不同配置地市场环境的变化,选择将部分基金资产投资于港股或选择不将基金资产投资于港股,基金资产并非必然投资港股。

市场有风险,投资需谨慎。基金过往业绩及其净值高低并不预示其未来业绩表现,基金经理管理的其他基金业绩不构成对本基金业绩表现的保证。基金管理人不保证基金一定盈利,也不保证最低收益。基金投资“买者自负”,投资人应当认真阅读相关法律文件,判断基金是否适合自身风险承受能力。