本周市场触底反弹,行情的主要支撑是部分公司三季报业绩预告超预期,业绩确定性提升,叠加全球股市风险偏好回升共振,共同促成本周的上涨。

向前看,短暂反弹后,A股市场仍处底部区域,只是行情的支撑更强。10.9周报《底部区域,剑指反弹》中提到从估值、交投情绪、风险偏好看市场都在底部区域,当前市场反弹后估值提升幅 度有限,市场在底部区域的事实也并未有变化。

变化在于,当前行情的四大支撑更强。首先,重要会议提及“发展是党执政兴国的第一要务” 和“中国式现代化”,为市场提供信心支撑。其次,三季报业绩预告在10月上旬密集披露,超预期的业绩为市场提供盈利支撑。再次,短期全球股市超跌明显,在9月美国通胀超预期的背景下,市场却低开高走,指向短期情绪已至极端低位,为市场提供情绪反转支撑。最后,9月社融超预期和扩张的PMI 一同指向政策发力后,经济企稳,为市场提供基本面支撑。

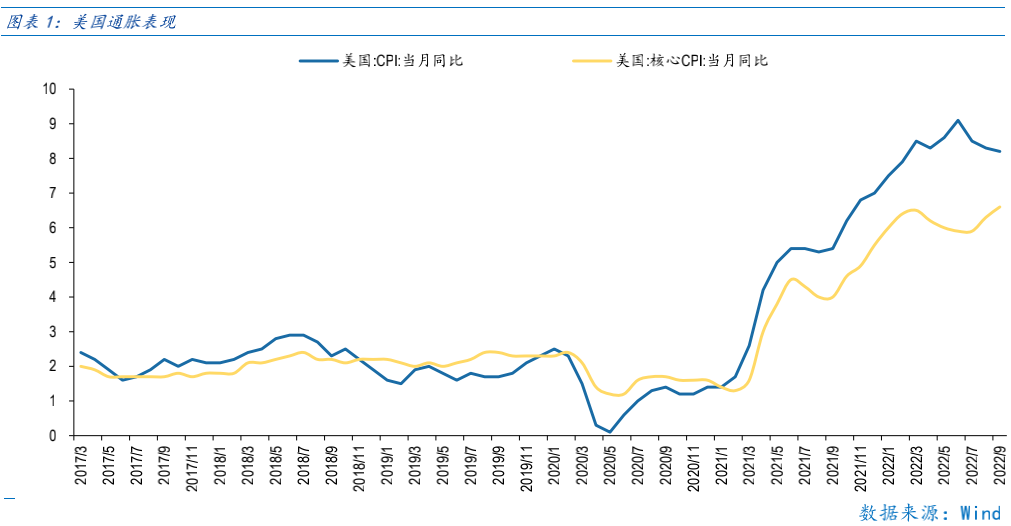

海外通胀超预期,但市场超跌明显,有短期反弹动能。9月美国CPI同比增8.2%,核心CPI同比增6.6%,均超市场预期。超预期的通胀将成美联储“激进”加息的依据,但美股表现低开高走,指向市场情绪已被压至极端,市场超跌反弹行情值得期待。9月社融、信贷明显好于预期,指向经济企稳和流动性趋松。在疫情扰动经济企稳的背景下,“宽货币”政策支撑经济仍有望延续,并逐步向“宽信用”传导。总体上,当前市场仍在底部区域,且有四大支撑,行情或在底部区域震荡趋稳。

行业配置:一方面要着眼长期,关注业绩成长性强、基本面景气度的成长板块机遇。其次在市场情绪较差时,配置高通胀、疫后复苏板块以降低波动。

成长板块:着眼长期布局,在地缘博弈升温时,特别关注自主可控相关的半导体、军工等成长机会,在底部区域逐步布局储能、光伏(设备)、风电(海风)等长期成长性较佳的行业。

高通胀板块:受益于全球通胀、能源通胀相关的煤炭、石油石化、油运行业可逢低配置,最大 程度分享潜在高通胀延续的机遇。

疫后复苏板块:整体反弹力度较小有补涨动能,且受益 CPI-PPI 剪刀差缩窄,利好利润向中下游分配的主要是食品饮料、农林牧渔、社会服务等行业,以及受益于医疗投资规模提升、中国企 业出海和带量采购影响较小的医疗器械行业。

目录

◆ 1 、市场展望探讨

◆ 2 、行业配置思路

◆ 3、本周市场回顾

(一)市场行情回顾

(二)资金供需情况

◆ 4、下周宏观事件关注

Part 1

市场展望探讨

本周市场触底反弹,行情的主要支撑是部分公司三季报业绩预告超预期,业绩确定性提升,叠加全球股市风险偏好回升共振,共同促成本周的上涨。

向前看,短暂反弹后,A股市场仍处底部区域,只是行情的支撑更强。10.9周报《底部区域,剑指反弹》中提到从估值、交投情绪、风险偏好看市场都在底部区域,当前市场反弹后估值提升幅度有限,市场在底部区域的事实也并未有变化。

变化在于,当前行情的四大支撑更强。首先,重要会议提及“发展是党执政兴国的第一要务”和“中国式现代化”,为市场提供信心支撑。其次,三季报业绩预告在10月上旬密集披露,超预期的业绩为市场提供盈利支撑。再次,短期全球股市超跌明显,在9月美国通胀超预期的背景下,市场却低开高走,指向短期情绪已至极端低位,为市场提供情绪反转支撑。最后,9月社融超预期和扩张的PMI一同指向政策发力后,经济企稳,为市场提供基本面支撑。

海外通胀超预期,但市场超跌明显,有短期反弹动能。9月美国CPI同比增8.2%,核心CPI同比增6.6%,均超市场预期。超预期的通胀将成美联储“激进”加息的依据,但美股表现低开高走,指向市场情绪已被压至极端,市场超跌反弹行情值得期待。

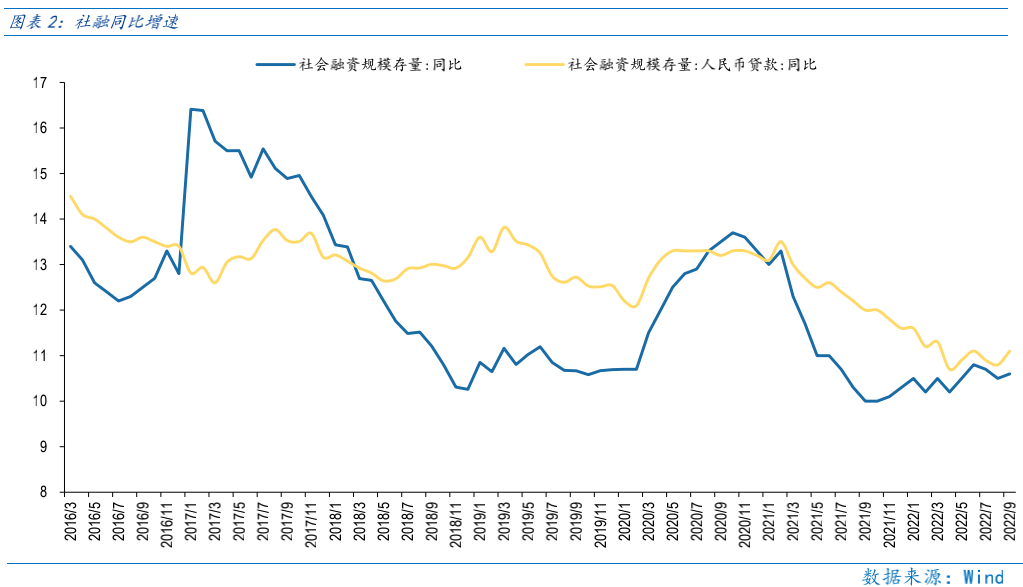

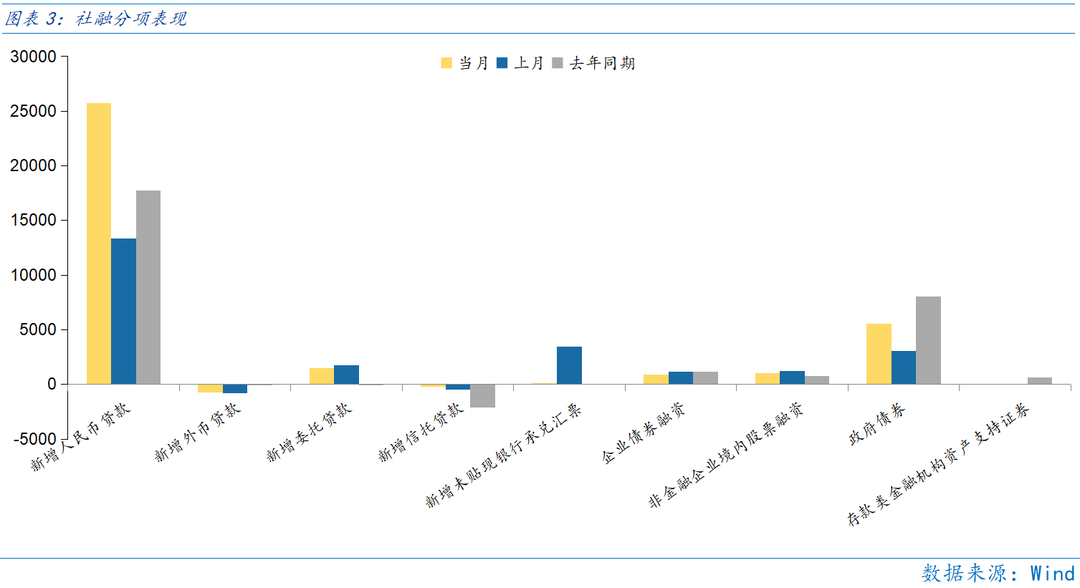

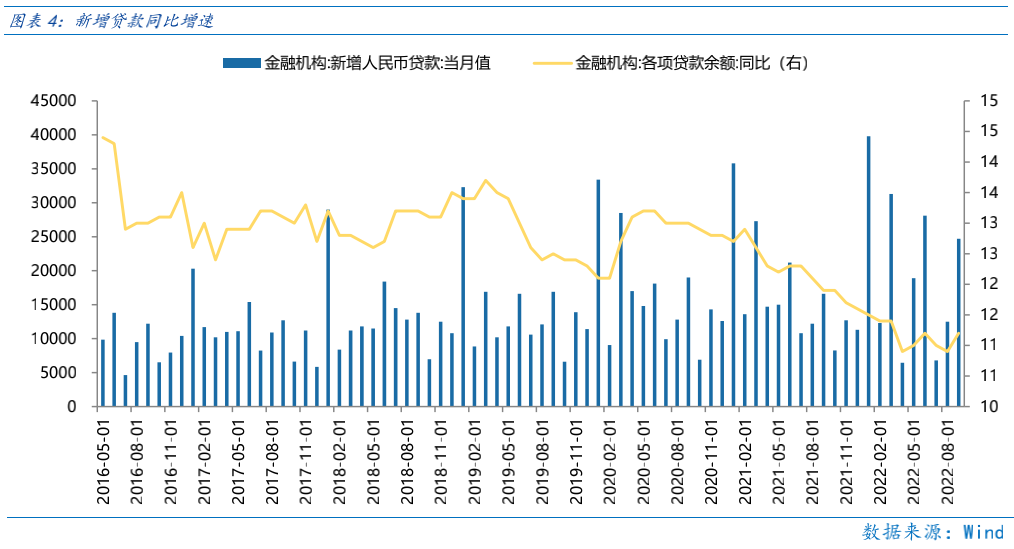

9月社融、信贷明显好于预期,指向经济企稳和流动性趋松。9月新增社融3.53万亿,预期2.8万亿,前值2.43万亿,去年同期2.9万亿;2022年9月新增人民币贷款2.47万亿,预期1.76万亿,前值1.91万亿,去年同期1.66万亿;社融增速10.6%,前值10.5%;M2同比12.1%,预期11.9%,前值12.2%;M1同比6.4%,前值6.1%。9月社融、信贷明显好于预期,结合重回扩张区间的PMI,共同指向在7、8月经济“二次回落”后经济有企稳迹象。在疫情扰动经济企稳的背景下,“宽货币”政策支撑经济仍有望延续,并逐步向“宽信用”传导。

总体上,当前市场仍在底部区域,且有四大支撑,行情或在底部区域震荡趋稳。

Part 2

行业配置思路

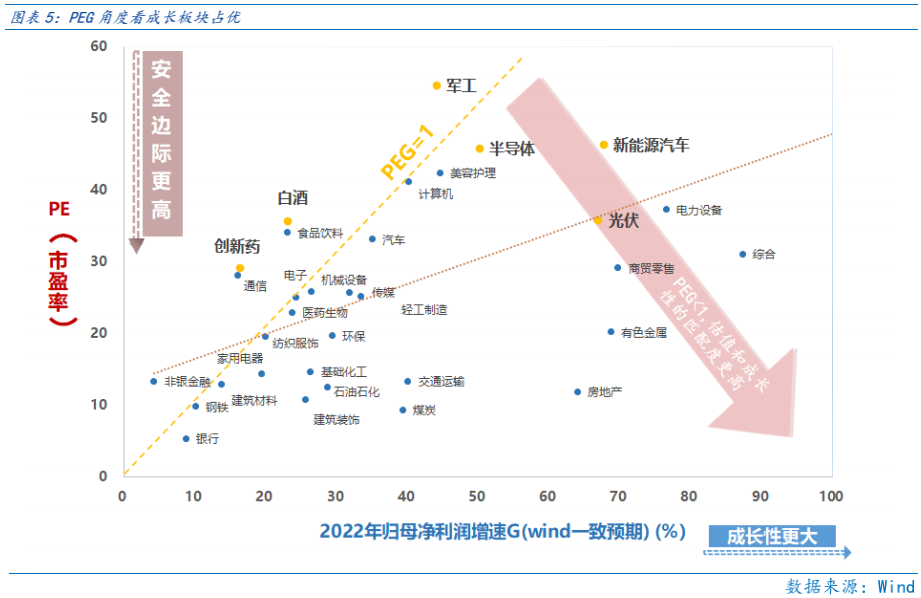

行业配置上,一方面要着眼长期,关注业绩成长性强、基本面景气度的成长板块机遇。其次在市场情绪较差时,配置高通胀、疫后复苏板块以降低波动。

成长板块:着眼长期布局,在地缘博弈升温时,特别关注自主可控相关的半导体、军工等成长机会,在底部区域逐步布局储能、光伏(设备)、风电(海风)等长期成长性较佳的行业。

高通胀板块:受益于全球通胀、能源通胀相关的煤炭、石油石化、油运行业可逢低配置,最大程度分享潜在高通胀延续的机遇。

疫后复苏板块:整体反弹力度较小有补涨动能,且受益CPI-PPI剪刀差缩窄,利好利润向中下游分配的主要是食品饮料、农林牧渔、社会服务等行业,以及受益于医疗投资规模提升、中国企业出海和带量采购影响较小的医疗器械行业。

Part 3

本周市场回顾

上周指数触底反弹,市场情绪有所回升。三季度及其预告进入密集披露期,好的业绩是当下市场最大的确定性。由于前期赛道股跌幅较大,市场对三季报业绩预期已经下修,而近期部分赛道股披露三季报业绩预告表现亮眼,业绩超预期对当前市场形成持续推动。

(一)市场行情回顾

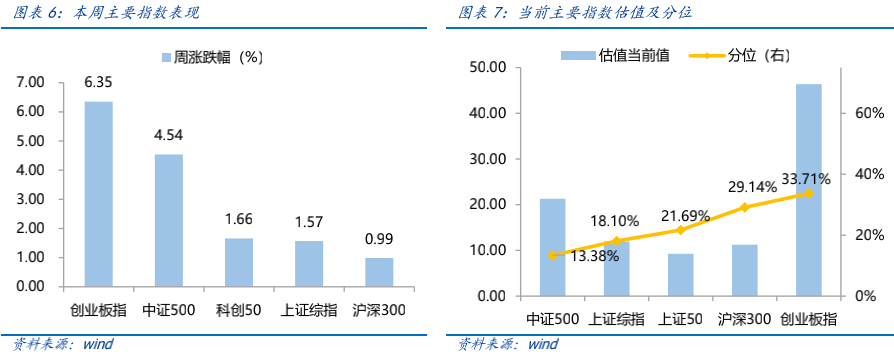

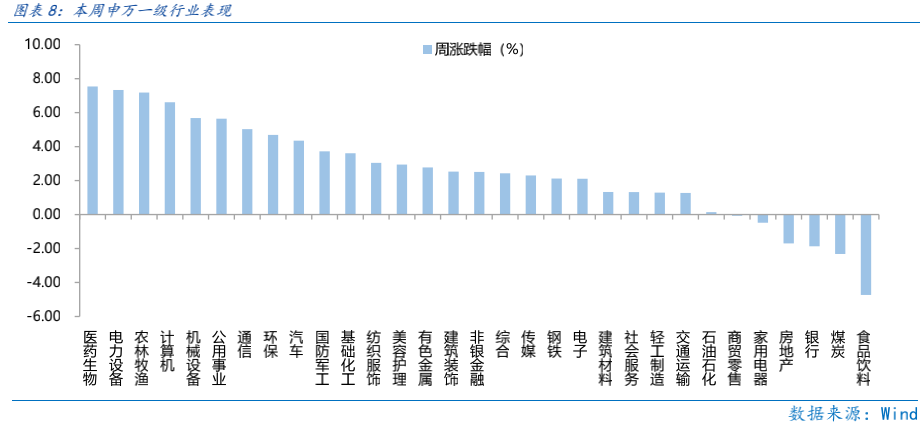

近一周,上证指数上涨1.57%,创业板指上涨6.35%,沪深300上涨0.99%,中证500上涨4.54%,科创50上涨1.66%。风格上,成长、稳定表现相对较好,金融、消费表现较差。从申万一级行业看,表现相对靠前的是医药生物(7.54%)、电力设备(7.33%)、农林牧渔(7.18%)、计算机(6.61%)、机械设备(5.68%);表现相对靠后的是食品饮料(-4.73%)、煤炭(-2.32%)、银行(-1.87%)、房地产(-1.7%)、家用电器(-0.48%)。

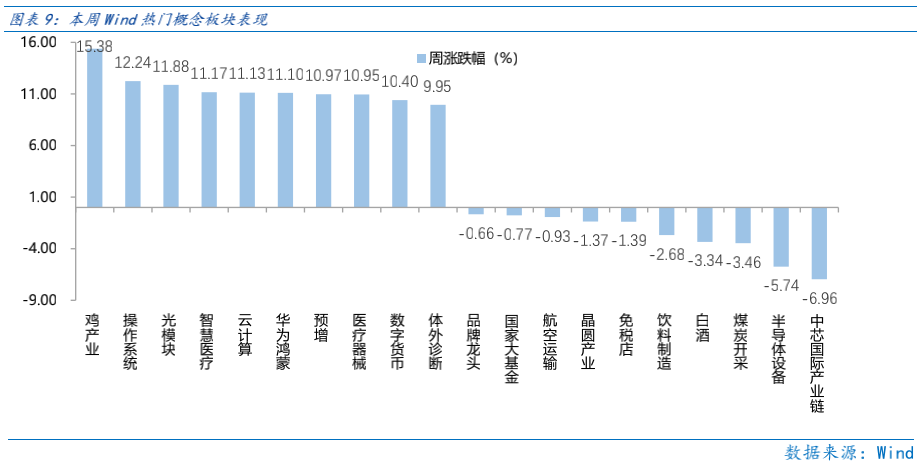

数字货币和信创板块崛起,推动计算机行业领涨。从Wind热门概念板块来看,表现相对靠前的是鸡产业(15.38%)、操作系统(12.24%)、光模块(11.88%)、智慧医疗(11.17%)、云计算(11.13%);表现相对靠后的是中芯国际产业链(-6.96%)、半导体设备(-5.74%)、煤炭开采(-3.46%)、白酒(-3.34%)、饮料制造(-2.68%)。

(二)资金供需情况

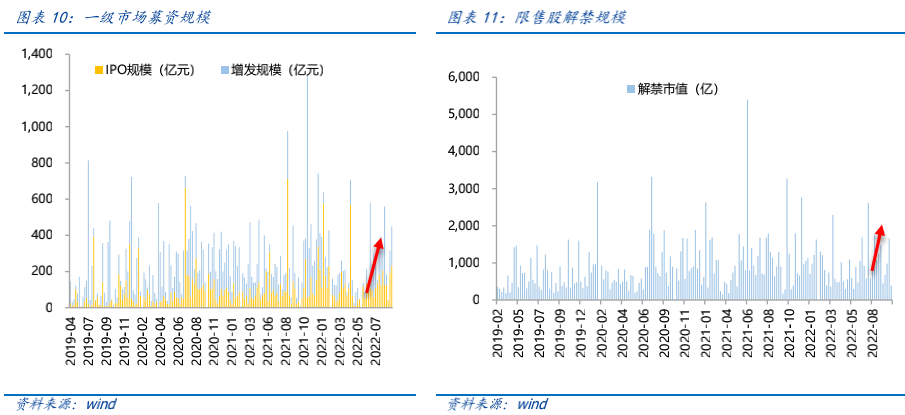

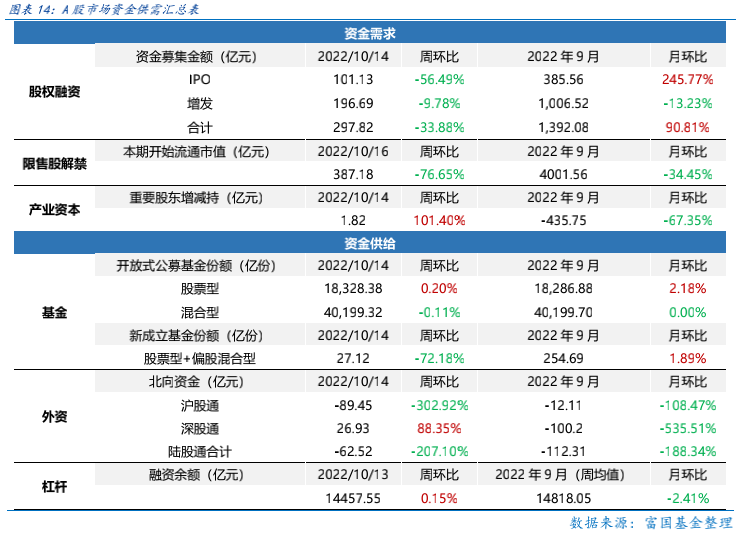

资金需求方面,本周一级市场规模有所减少,限售股解禁压力下行,重要股东增持。本周一级市场资金募集金额合计297.82亿元,较上周减少33.88% ;结构上,IPO募集101.13亿元,周环比减少56.49% ;增发募集196.69亿,周环比减少9.78% 。本周限售股解禁规模合计397.18亿元,周环比减少76.65% ,根据目前披露的数据,预计下周解禁规模约706.3亿元,解禁压力有所下行。本周重要股东增持1.82亿元,上周减持110.96亿元。

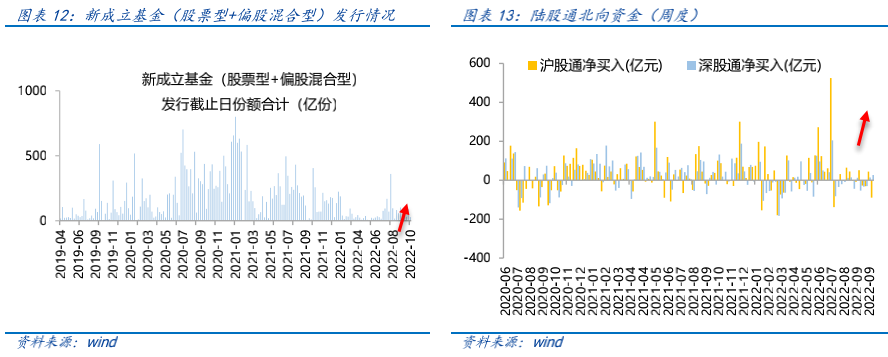

资金供给方面,本周基金发行减少,北向资金净流出。本周北向资金净流出62.52亿元,较上周减少207.1% ,其中沪股通净流出89.45亿元,深股通净流入88.35亿元。本周新成立股票型及偏股混合型基金份额合计27.12亿份,环比减少72.18% ,显示基金发行遇冷。本周开放式公募基金份额较稳定,其中股票型份额几乎保持不变为18328.38亿份,混合型份额几乎保持不变为40199.32亿份。

Part 4

下周宏观事件关注?

-#日富一日 底部区域 支撑更足-

底部区域,当前看好什么行业?欢迎各位客官留言分享对于市场的观点~

留言被精选且点赞数前10名的客官,富二将奖励10元话费给到客官~

了解更多

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。