本周市场迎来“复苏兑现”行情,随着北上乃至全国疫情持续好转,经济复苏持续验证,A股进一步上行。“复苏兑现”行情中,市场上行的高度与经济复苏的强度密切相关。

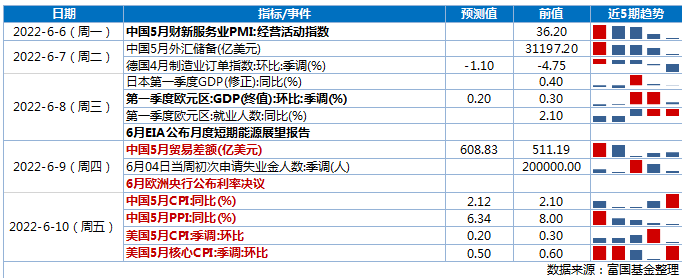

进入6月,市场对密集披露的经济数据关注度会显著提升,“复苏兑现”行情展开需要高频经济数据以验证复苏。在5月PMI环比改善后,下周可关注5月中国贸易数据验证出口复苏,5月PPI数据验证通胀趋势。

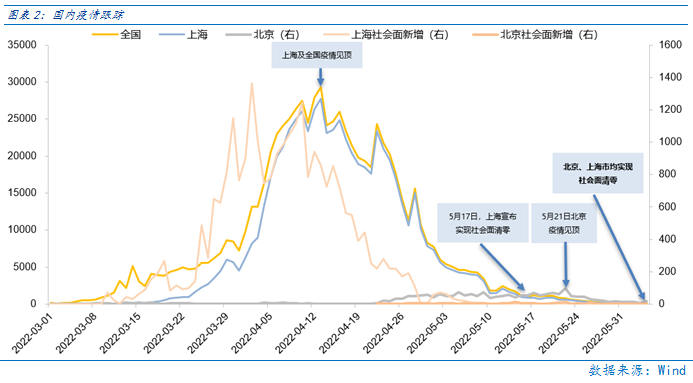

北上疫情均有显著改善,全面复工达产可期,经济脉冲式复苏在路上,对应市场行情或有脉冲式上行机遇。

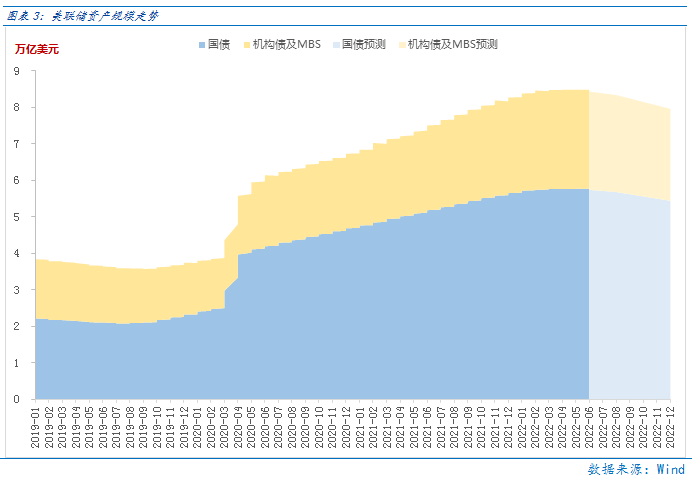

海外而言,6月美联储正式启动缩表,或成海外市场波动的来源,对A股形成一定扰动。前期美股在纳指连续七周下跌后进入超跌反弹行情,但6月联储启动缩表后,“紧缩交易”或使美股波动或有所放大。6月起,美联储每月缩表上限为475亿美元、三个月后提高至950亿美元,今年缩减规模约为5225亿美元,占所持8.5万亿美元证券规模的6%。方式上,国债以被动到期回收为主,MBS或部分主动卖出,且短期、长端国债的缩减比例值得关注。

中期而言,美股要“让子弹再飞一会”,关注本周美国CPI数据验证通胀趋势。

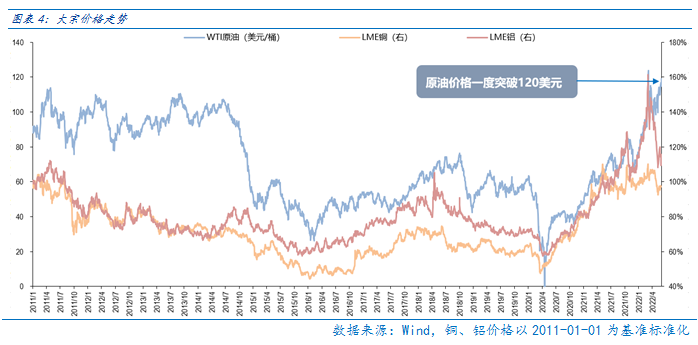

通胀是全球股市的核心压制,当前大宗商品价格仍在反弹轨道,这是6月市场运行的主要风险之一。近期原油等大宗商品价格均有所反弹,WTI原油价格突破120美元/桶,若高通胀延续对全球股市特别成长股构成压制,但对通胀受益的石油石化、煤炭和农业有所推动。

市场进入6月,“复苏兑现”行情徐徐展开。若经济“复苏兑现”得以验证,市场进一步上行可期,且前期相对跌幅更大的成长股更积极可为。但经济复苏不及预期,市场大概率将“以时间换空间”,延续当前的震荡格局,并最终等待二季度A股“盈利底”的确认后的反转行情。当市场大幅波动时,“底线思维”下的政策支持是市场“韧性”的来源,逢低配置逐步加仓是应有之义。

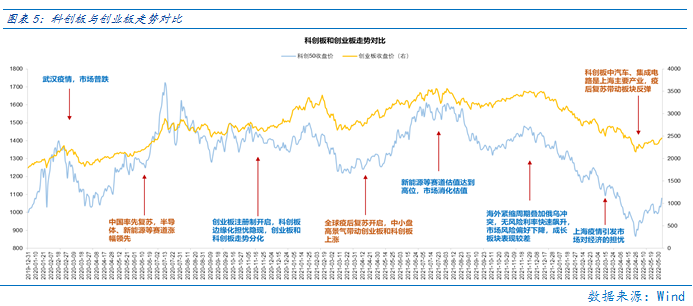

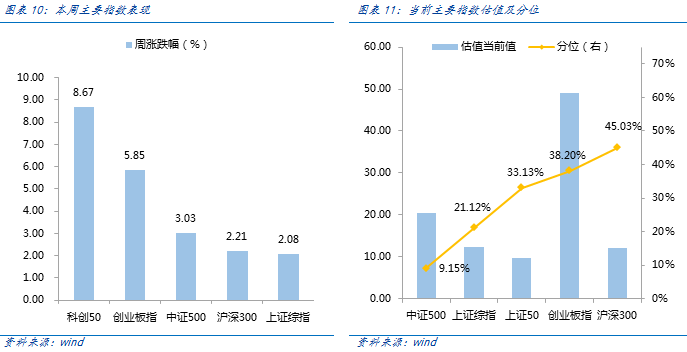

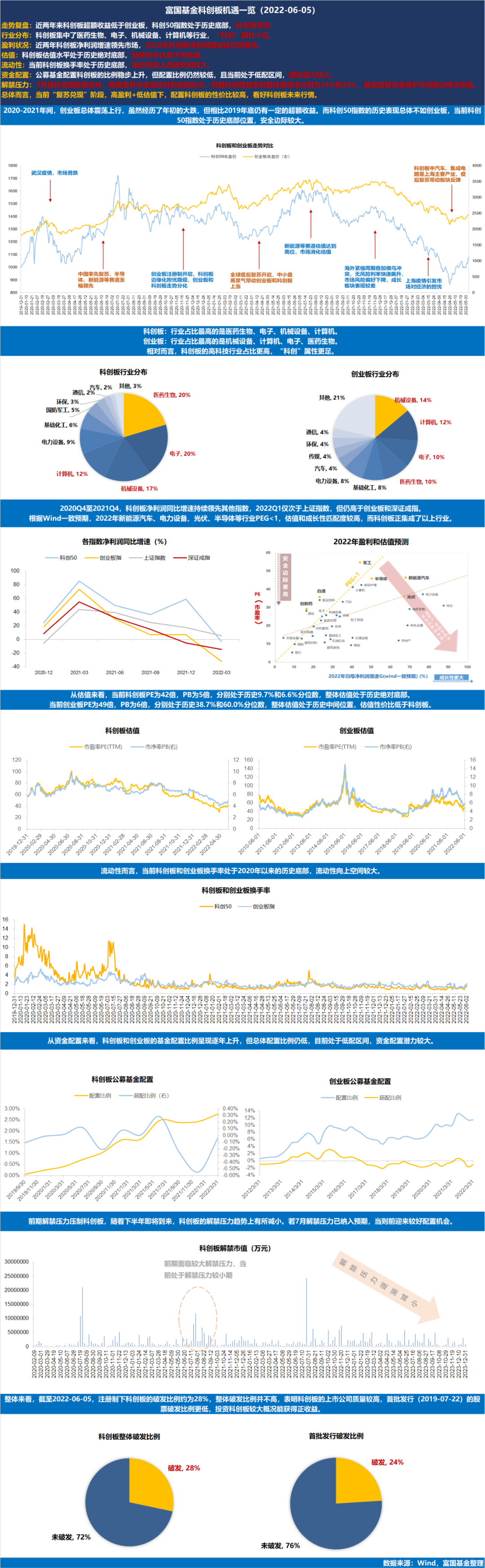

此外,短期可关注科创机遇。一方面是近两年来科创板超额收益低于创业板,科创50指数处于历史底部,另一方面本周科创50指数领涨,有底部复苏的迹象显现,且科创板的高科技行业占比更高,“科创”属性更足。

➤ 行业配置:

行业配置上,“复苏兑现”行情,业绩长期弹性较大的成长股反弹空间或更大;若经济复苏不及预期,则市场震荡格局下,疫后复苏板块由于相对改善弹性占优和高通胀板块由于价格回升支撑盈利或有短期较好的表现。

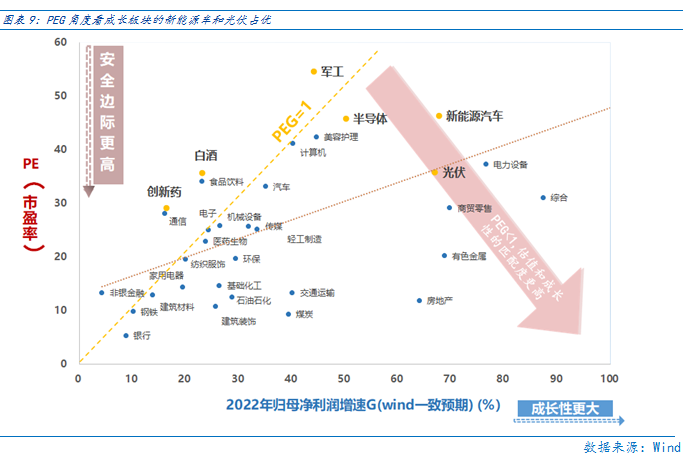

成长板块:着眼长期布局,当前成长板块的新能源车、光伏、风电、军工、半导体等行业PEG角度仍有估值性价比,未来经济复苏时其业绩改善弹性或成股价大幅反转“催化剂”。

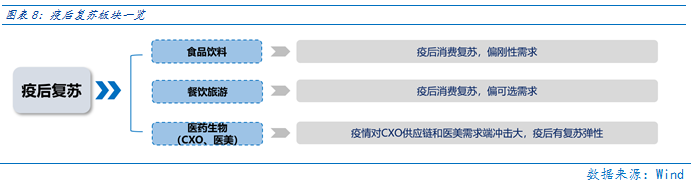

疫后复苏板块:受益疫情趋缓,前期跌幅较大,且近期反弹力度较小,主要是餐饮旅游、食品饮料、医药生物(CXO、医美)等行业。

高通胀板块:在通胀的“外困”暂时未缓解的背景下,寻找能源通胀受益的煤炭、石油石化行业,俄乌冲击扰动供给引发的食品通胀受益的农林牧渔行业。

目录

◆ 1、市场展望探讨

◆ 2、行业配置思路

◆ 3、本周市场回顾

(一)市场行情回顾

(二)资金供需情况

◆ 4、下周宏观事件关注

1

市场展望探讨

本周市场迎来“复苏兑现”行情,随着北上乃至全国疫情持续好转,经济复苏持续验证,A股进一步上行。“复苏兑现”行情中,市场上行的高度与经济复苏的强度密切相关。

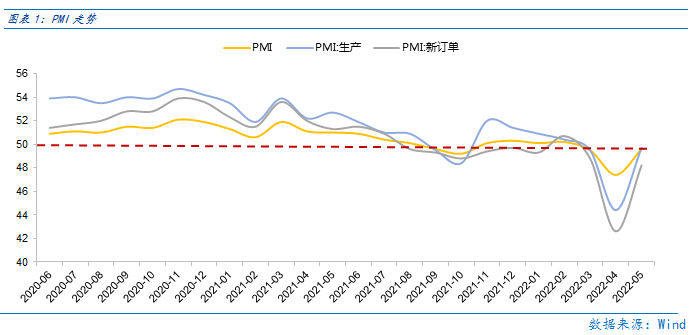

进入6月,市场对密集披露的经济数据关注度会显著提升,“复苏兑现”行情展开需要高频经济数据以验证复苏。在5月PMI环比改善后,下周可关注5月中国贸易数据验证出口复苏,5月PPI数据验证通胀趋势。

中国5月官方制造业PMI为49.6,较前值47.4明显改善,向前看中小企业PMI仍有推动整体PMI改善的空间。5月生产PMI为49.7,较前值44.4改善5.3,显示复工达产进度明显;新订单PMI为48.2,较前值42.6改善5.6,显示稳增长政策发力后,经济需求端复苏较快;大企业PMI为51,升至荣枯线以上,表明率先复工达产的部分大型企业复苏得到验证,随着全国疫情趋缓,中小企业的复苏力度也可期待,并会成为6月经济复苏的主要动力之一。

北上疫情均有显著改善,全面复工达产可期,经济脉冲式复苏在路上。截至6月5日,北上均实现社会面清零,随着疫情受控,生产端复工达产,需求端政策刺激,疫后脉冲式经济复苏或在路上。在“常态化疫情防控”下,只要疫情趋缓,“复苏兑现”行情就有望展开,对应市场行情或有脉冲式上行机遇。

海外而言,6月美联储正式启动缩表,或成海外市场波动的来源,对A股形成一定扰动。前期美股在纳指连续七周下跌后进入超跌反弹行情,市场反弹的基础是美股过度回调,随着市场反弹修复超跌,悲观情绪向中性修正后,市场或难进一步上行,且6月联储启动缩表后,“紧缩交易”或使美股波动或有所放大。6月起,美联储每月缩表上限为475亿美元、三个月后提高至950亿美元,今年缩减规模约为5225亿美元,占所持8.5万亿美元证券规模的6%。方式上,国债以被动到期回收为主,MBS或部分主动卖出,且短期、长端国债的缩减比例值得关注。

中期而言,美股要“让子弹再飞一会”,关注本周美国CPI数据验证通胀趋势。美国一季度GDP同比萎缩1.5%,市场加息预期强于联储指引(前期联储主席鲍威尔明确指引6月加息50bp,但利率期货仍显示加息75bp),4月CPI、PCE数据均见顶回落,初步显示经济衰退和更强的加息预期促成了通胀见顶,但需要5月的数据进一步验证。

通胀是全球股市的核心压制,当前大宗商品价格仍在反弹轨道,这是6月市场运行的主要风险之一。近期原油等大宗商品价格均有所反弹,WTI原油价格突破120美元/桶,若高通胀延续对全球股市特别成长股构成压制,但对通胀受益的石油石化、煤炭和农业有所推动。前期大宗商品价格下行除了海外衰退、加息等因素,也受中国疫情封控导致需求疲软影响,当中国进入疫后复苏期,海外原材料价格短暂反弹后能否继续回落也是6月中上旬需要紧密跟踪的因素之一。若油价进一步走高,通胀担忧再起,海外股市难免波动,对A股也会有一定负面传导。

市场进入6月,“复苏兑现”行情徐徐展开。若经济“复苏兑现”得以验证,市场进一步上行可期,且前期相对跌幅更大的成长股更积极可为。但经济复苏不及预期,市场大概率将“以时间换空间”,延续当前的震荡格局,并最终等待二季度A股“盈利底”的确认后的反转行情。当市场大幅波动时,“底线思维”下的政策支持是市场“韧性”的来源,逢低配置逐步加仓是应有之义。

2

行业配置思路

短期可关注科创机遇。一方面是近两年来科创板超额收益低于创业板,科创50指数处于历史底部,另一方面本周科创50指数领涨,有底部复苏的迹象显现。

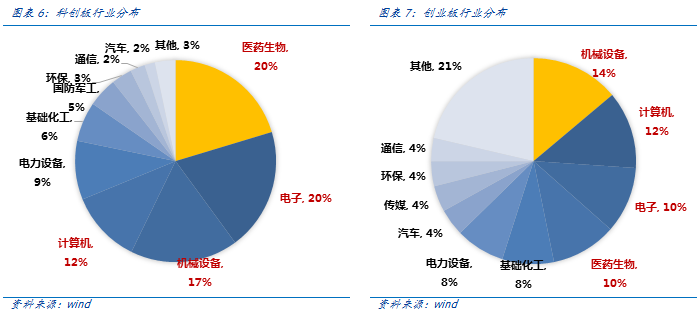

相对而言,科创板的高科技行业占比更高,“科创”属性更足。科创板中,行业占比最高的是医药生物、电子、机械设备、计算机;创业板中,行业占比最高的是机械设备、计算机、电子、医药生物。

行业配置上,“复苏兑现”行情,业绩长期弹性较大的成长股反弹空间或更大;若经济复苏不及预期,则市场震荡格局下,疫后复苏板块由于相对改善弹性占优和高通胀板块由于价格回升支撑盈利或有短期较好的表现。

成长板块:着眼长期布局,当前成长板块的新能源车、光伏、风电、军工、半导体等行业PEG角度仍有估值性价比,未来经济复苏时其业绩改善弹性或成股价大幅反转“催化剂”。

疫后复苏板块:受益疫情趋缓,前期跌幅较大,且近期反弹力度较小,主要是餐饮旅游、食品饮料、医药生物(CXO、医美)等行业。

高通胀板块:在通胀的“外困”暂时未缓解的背景下,寻找能源通胀受益的煤炭、石油石化行业,俄乌冲击扰动供给引发的食品通胀受益的农林牧渔行业。

3

本周市场回顾

(一)市场行情回顾

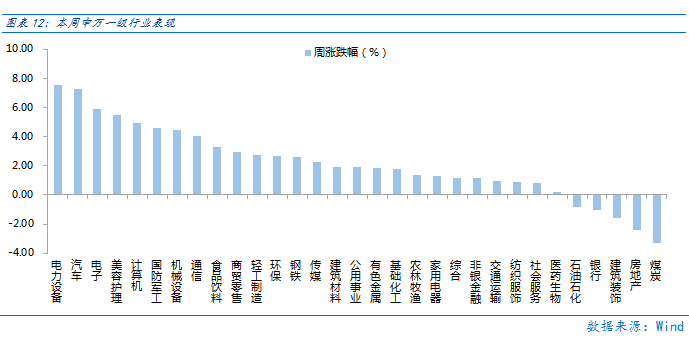

近一周,成长风格占优。近一周,上证指数上涨2.08%,创业板指上涨5.85%,沪深300上涨2.21%,中证500上涨3.03%,科创50上涨8.67%。风格上,成长、周期表现相对较好,金融、稳定表现较差。从申万一级行业看,表现相对靠前的是电力设备(7.58%)、汽车(7.27%)、电子(5.88%)、美容护理(5.52%)、计算机(4.97%);表现相对靠后的是煤炭(-3.32%)、房地产(-2.38%)、建筑装饰(-1.61%)、银行(-1.06%)、石油石化(-0.85%)。

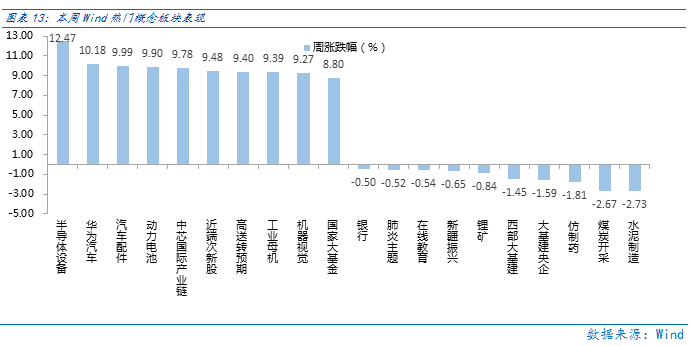

上海恢复正常生产生活秩序,复工达产提速,汽车、集成电路等上海主要产业迎来反弹。从Wind热门概念板块来看,表现相对靠前的是半导体设备(12.47%)、华为汽车(10.18%)、汽车配件(9.99%)、动力电池(9.9%)、中芯国际产业链(9.78%);表现相对靠后的是水泥制造(-2.73%)、煤炭开采(-2.67%)、仿制药(-1.81%)、大基建央企(-1.59%)、西部大基建(-1.45%)。

(二)资金供需情况

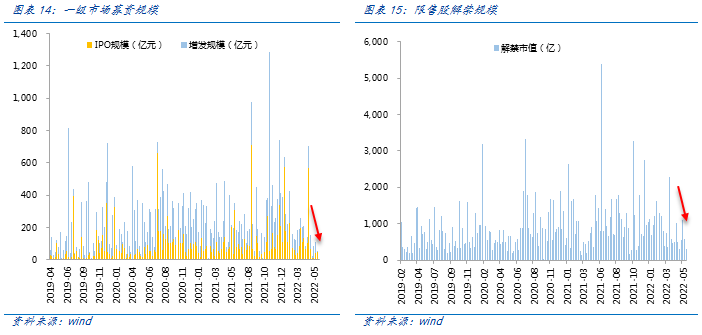

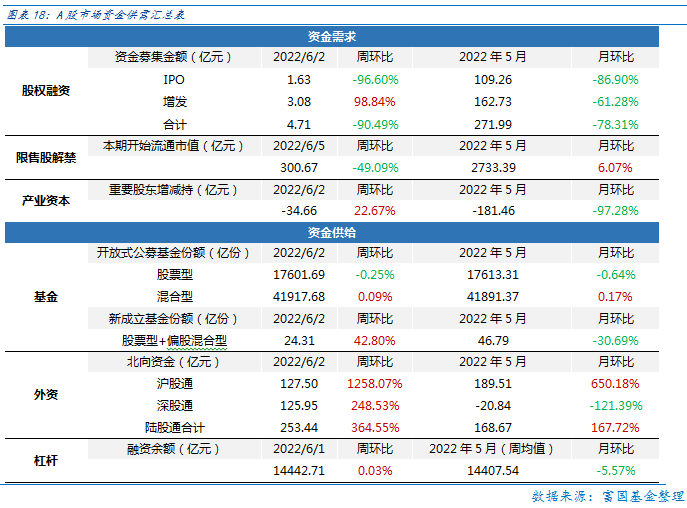

资金需求方面,本周一级市场规模大幅减少,限售股解禁压力下行,重要股东减持。本周一级市场资金募集金额合计4.71亿元,较上周减少90.49%;结构上,IPO募集1.63亿元,周环比减少96.90%;增发募集3.08亿,周环比增加98.84%。本周限售股解禁规模合计300.67亿元,周环比减少49.09%,根据目前披露的数据,预计下周解禁规模约639亿元,解禁压力有所上行。本周重要股东减持34.66亿元,上周减持30.59亿元。

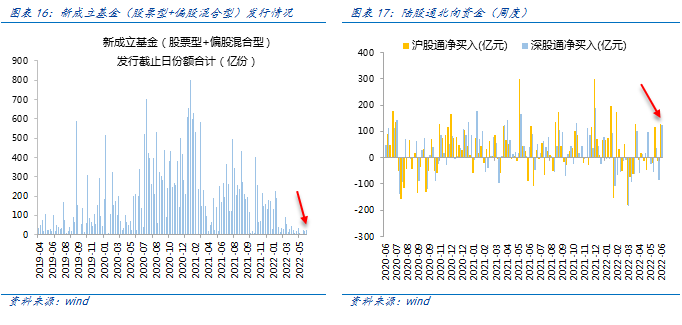

资金供给方面,本周基金发行增加,北向资金转为净流入。本周北向资金净流入253.44亿元,较上周增加364.55%,其中沪股通净流入127.50亿元,深股通净流入125.95亿元。本周新成立股票型及偏股混合型基金份额合计24.31亿份,环比增加42.80%,显示基金发行回暖。本周开放式公募基金份额较稳定,其中股票型份额微减至17601.69亿份,混合型份额几乎保持不变为41917.68亿份。

4

下周宏观事件关注

如何看待科创板本周的强势表现?欢迎各位客官留言分享对于市场的观点~

留言被精选且点赞数前10名的客官,富二将奖励10元话费给到客官~!

(提示:请客官直接在本篇文章评论区留言回复哦,不要留手机号码,获奖后小编会在后台通知大家的,届时提供手机号码即可~)

本活动截至2022年6月7日17:00结束,最终解释权归富国基金管理有限公司所有。

了解更多

风险提示:

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益。过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品