波动是市场不变的本色,越来越多人意识到“少亏一点”比“多赚一点”更重要。

无论是承接资管新规前“隐形刚兑”的理财资金,还是权益投资波动较大时刻的“撤退型”投资者,“固收+”基金所面向的投资者,多数都对阶段性绝对收益要求较高,对回撤的容忍度较低。

但在过去的一季度,市场再次快速调整,“固收+”基金经内部也出现了一定的业绩分化。哪些“固收+”基金有潜力“越挫越勇”,可经得住极端行情的压力测试?我们一起来看。

如果将对应的投资者画像,他们的普遍投资预期大概是这样:行情好的年份年度收益可能会超过10%,但希望最大回撤一般不超过-5%。

尽管行情不好时,“固收+”也会跟着跌,不过相比于其他更激进的产品来看,“固收+”仍是适合大多数投资者的品种之一。

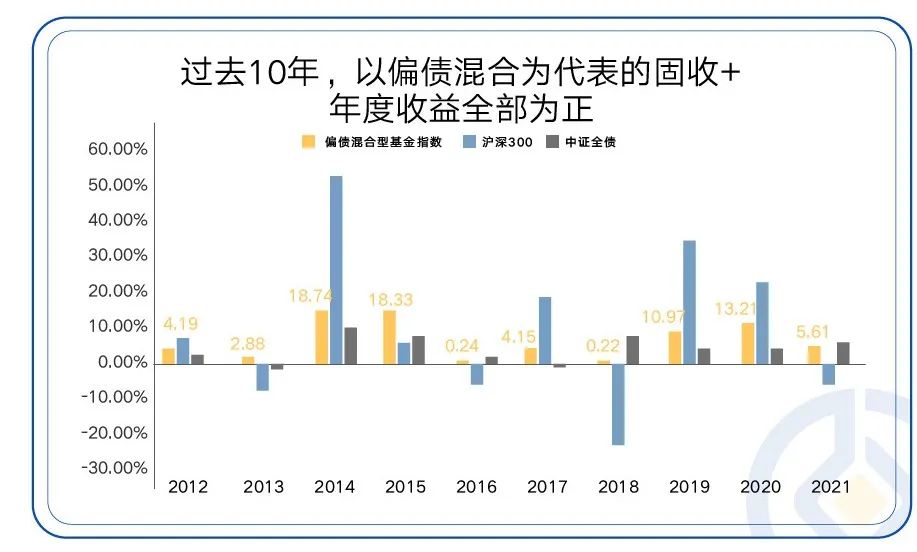

数据来源:wind,截止2021—12—31;

注:统计范围涵盖2021年前成立的基金,上图仅反映各期间债混类产品的平均收益情况,不代表本基金将来的业绩表现情况。基金有风险,投资需谨慎。

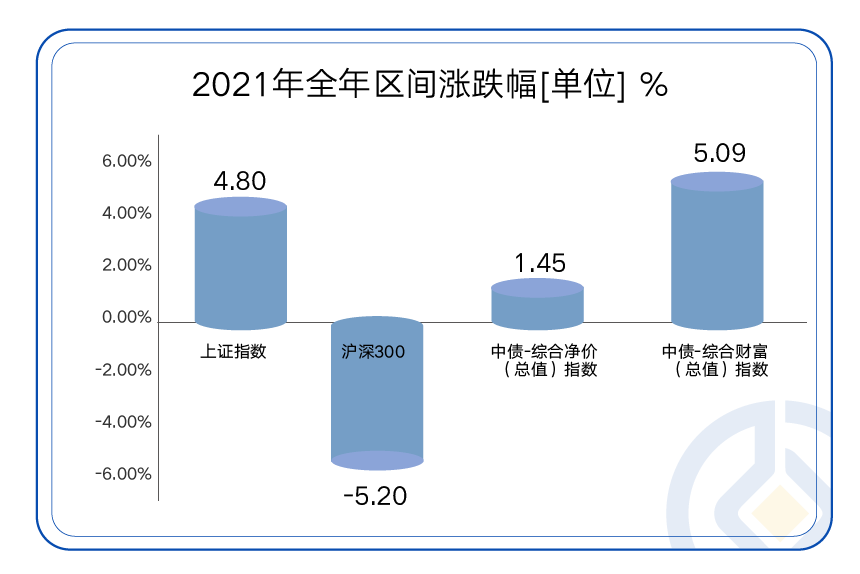

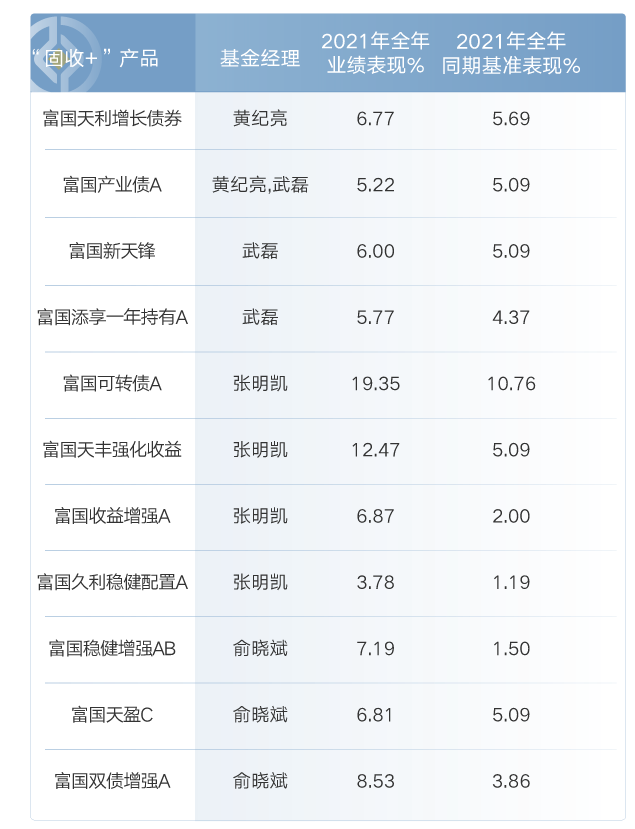

为了能在“固收+”产品中优中选优,我们可以将时间铆定在去年全年度(2021年1月1日——2021年12年31日)这一年,沪深300指数小幅下挫,中债相关指数收益率表现平稳。2021年的市场,“固收+”基金或许可以轻松获取正收益,但若能获取5%以上、大幅超越比较基准的收益率,就实属不易了。

数据来源:wind,时间区间:2021.1.1-2021.12.31

依托于“固收大厂”和“权益大司”的投研实力,富国基金布局全面的各条线“固收+”产品中,多数在这个区间内表现稳健。至少,从持有一年的回报来看,已成立一年以上固收+产品,几乎全数获取相对比较基准的显著收益,比例超越九成,具体来看——

【含权债基型“固收+”】

这一类产品含固收类资产较高,其中包含一级债基、二级债基。富国基金含权债基具有悠久的历史沉淀和良好的口碑,这类“固收+”产品基本由来自富国固定收益投资部的“大将”们掌管,如总经理助理/固定收益投资部总经理黄纪亮,固定收益投资部副总监武磊、固定收益投资总监助理张明凯,及基金经理俞晓斌所管理的下列产品:

黄纪亮

武磊

张明凯

俞晓斌

来自量化投资部的基金经理陈斯扬管理的两只二级债基,也获得了较好的表现。

陈斯扬

注1:市场有风险,投资需谨慎,基金过往业绩不作为对未来的保证。2021年度业绩及基准来自基金定期报告,截至2021年12月31日。

注2:富国天利增长债券成立于2003年12月2日,自2017至2021年基金份额净值增长率与其同期业绩比较基准(中国债券总指数)收益率分别为0.88%(-1.19%),7.45%(9.63%),7.09%(4.36%),4.10%(3.07%),6.77%(5.69%),近五年基金经理变动情况:黄纪亮自2014年3月至今任基金经理;富国产业债成立于2011年12月5日,自2017至2021年基金份额净值增长率与其同期业绩比较基准(中债综合指数)收益率分别为2.28%(0.24%),6.93%(8.22%),6.63%(4.59%),3.21%(2.98%),5.22%(5.09%),以上富国产业债数据描述对象均为富国产业债A类;近五年基金经理变动情况:黄纪亮自2016年9月起任基金经理,武磊自2017年3月起任基金经理;富国新天锋成立于2012年5月7日,自2017至2021年基金份额净值增长率与其同期业绩比较基准(中债综合指数)收益率分别为1.62%(0.24%),2.92%(8.22%),9.41%(4.59%),4.45%(2.98%),6.00%(5.09%);近五年基金经理变动情况:范磊2017年3月至2018年10月,武磊自2018年7月起任基金经理;富国添享一年持有期成立于2020年6月2日, 2021年基金份额净值增长率与其同期业绩比较基准(中债综合财富(总值)指数收益率*80%+银行一年期定期存款利率(税后)*20%)收益率为5.77%(4.37%),以上富国添享一年持有期数据描述对象均为富国添享一年持有期A类;近五年基金经理变动情况:武磊自2020年6月2日起任基金经理;富国天丰强化收益成立于2008年10月24日,自2017至2021年基金份额净值增长率与其同期业绩比较基准(中债综合指数)收益率分别为-2.09%(0.24%),-1.67%(8.22%),14.73%(4.59%),7.58%(2.98%),12.47%(5.09%);近五年基金经理变动情况:钟智伦 2008年10月至2019年3月,武磊 2019年3月至2020年10月,张明凯自2019年3月起任基金经理;富国收益增强成立于2014年10月28日,自2017至2021年基金份额净值增长率与其同期业绩比较基准(同期中国人民银行公布的一年期定期存款基准利率(税后)+0.5%)收益率分别为4.63%(2.00%),-0.78%(2.00%),9.19%(2.00%),19.70%(2.00%),6.87%(2.00%),以上富国收益增强数据描述对象均为富国收益增强A类;富国可转债成立于2010年12月8日,自2017至2021年基金份额净值增长率与其同期业绩比较基准(天相转债指数收益率*60%+沪深300指数收益率*20%+中债综合指数收益率*20%)收益率分别为10.22%(3.61%),-16.01%(-3.77%),25.42%(20.10%),19.66%(9.52%),19.35%(10.76%),以上富国可转债数据描述对象均为富国可转债A类,近五年基金经理变动情况:范磊自2016年8月至2018年10月任基金经理,俞晓斌自2018年8月至2019年10月任基金经理,张明凯自2019年3月任基金经理;富国久利稳健配置成立于2016年12月27日,自2017至2021年基金份额净值增长率与其同期业绩比较基准(中债综合全价指数收益率*85%+沪深300指数收益率*15%)收益率分别为2.09%(0.09%),1.45%(-0.11%),7.57%(6.16%),9.65%(3.97%),3.78%(1.19%),以上富国久利稳健配置数据描述对象均为富国久利稳健配置A类,近五年基金经理变动情况:陈连权2016年12月至2017年11月,李羿2017年9月至2019年3月,张明凯自 2019年3月起任基金经理;富国稳健增强成立于2013年5月21日,自2017至2021年基金份额净值增长率与其同期业绩比较基准(中债综合全价指数收益率*90%+沪深300指数收益率*10%)收益率分别为3.26%(-1.08%),3.85%(1.51%),9.91%(4.53%),4.60%(2.62%),7.19%(1.50%),以上富国稳健增强数据描述对象均为富国稳健增强AB;近五年基金经理变动情况:郑迎迎2016年1月至2017年3月,李羿2017年3月至2019年3月,俞晓斌自2019年3月至今任基金经理;富国天盈成立于2014年5月23日,自 2017至2021年基金份额净值增长率与其同期业绩比较基准(中债综合指数)收益率分别为2.09%(0.24%),5.81%(8.22%),8.00%(4.59%),4.67%(2.98%),6.81%(5.09%),以上富国天盈数据描述对象均为富国天盈C类;近五年基金经理变动情况:李羿2016年11月至2019年3月,俞晓斌自2019年3月至今任基金经理;富国双债增强成立于2020年11月18日, 2021年基金份额净值增长率与其同期业绩比较基准(中债新综合全价(总值)指数收益率*70%+中证可转债及可交换债券指数收益率*20%+沪深300指数收益率*5%+经汇率调整的恒生指数收益率*5%)收益率为8.53%(3.86%),以上富国双债增强数据描述对象均为富国双债增强A类;近五年基金经理变动情况:俞晓斌自2020年11月18日起任基金经理;数据来源:基金定期报告,截至2021年12月31日。富国丰利增强成立于2017年9月5日,自2018至2021年基金份额净值增长率与其同期业绩比较基准(中债综合全价指数收益率*80%+中证500指数收益率*20%)收益率分别为0.56%(-3.82%),9.88%(6.35%),6.51%(4.37%),10.38%(4.86%);近五年基金经理变动情况:陈连权 2017年9月至2017年11月,王保合2017年9月至2019年10月,陈斯扬自2018年3月起任基金经理;富国宝利增强成立于2018年2月8日,自 2019至2021年基金份额净值增长率与其同期业绩比较基准(中债综合全价指数收益率*90%+沪深300指数收益率*10%)收益率分别为10.57%(4.53%),8.19%(2.62%),8.06%(1.50%);近五年基金经理变动情况:钟智伦 2018年2月至2019年3月,陈斯扬自2018年3月起任基金经理;数据来源:富国兴利增强成立于2017年9月20日,自 2018至2021年基金份额净值增长率与其同期业绩比较基准(中债综合全价指数收益率*90%+沪深300指数收益率*10%)收益率分别为0.58%(1.51%),8.52%(4.53%),23.56%(2.62%),15.04%(1.50%);近五年基金经理变动情况:黄纪亮 2017年9月至2019年8月,王乐乐2017年10月至2020年1月,陈斯扬自2018年4月起任基金经理;基金定期报告,截至2021年12月31日。

【股债配合型“固收+”】

富国的偏债混合型“固收+”,多数由股债双基金经理联合管理,阵容强大,力争实现“债强”+“股稳”的投资目标。如成长于养老金投资体系下的富国天兴,由富国养老金投资部总经理、业内养老金投资元老黄兴与权益基金经理周宁共同配合管理。

黄兴

周宁

再如富国稳进回报12个月持有期,由“能攻善守”的权益基金经理易智泉和富国固收信用研究部总经理张士扬联袂管理,两阶段表现良好。

易智泉

张士扬

注1:市场有风险,投资需谨慎,基金过往业绩不作为对未来的保证。2021年度业绩及基准来自基金定期报告,截至2021年12月31日。

注2:富国天兴回报成立于2020年12月16日, 2021年基金份额净值增长率与其同期业绩比较基准(中债综合全价指数收益率*80%+沪深300指数收益率*15%+恒生指数收益率(使用估值汇率折算)*5%)收益率为8.79%(0.24%),以上富国天兴回报数据描述对象均为富国天兴回报A类;近五年基金经理变动情况:黄兴、周宁自2020年12月16日起任基金经理;富国稳进回报12个月持有期成立于2020年9月7日, 2021年基金份额净值增长率与其同期业绩比较基准(中债综合全价指数收益率*80%+沪深300指数收益率*15%+恒生指数收益率(使用估值汇率折算)*5%)收益率分别为7.07%(0.24%),以上富国稳进回报数据描述对象均为富国稳进回报A类;近五年基金经理变动情况:易智泉自2020年9月7日起任基金经理,张士扬自2020年9月8日起任基金经理;数据来源:基金定期报告,截至2021年12月31日。

【“固收+”策略FOF】

FOF的特殊形式,可利用产品跨资产、多策略、分散化覆盖的特性,降低对单一资产的依赖,和“固收+”的风险收益特征“很搭”。FOF基金经理张子炎所管理的富国鑫旺稳健养老一年持有期产品,就是这样的一只“固收+”策略FOF。

注1:市场有风险,投资需谨慎,基金过往业绩不作为对未来的保证。2021年度业绩及基准来自基金定期报告,截至2021年12月31日。

注2:富国鑫旺稳健养老一年成立于2018年12月13日,自2019至2021年基金份额净值增长率与其同期业绩比较基准(中债综合全价指数收益率*80%+沪深300指数收益率*20%)收益率分别为6.28%(7.80%),7.48%(5.32%),4.74%(0.87%);近五年基金经理变动情况:陈曙亮 2018年12月至2019年6月,张子炎自2019年5月起任基金经理;富国鑫旺均衡养老(FOF) 成立于2020年3月23日,2021年基金份额净值增长率与其同期业绩比较基准(沪深300指数收益率*50%+中债综合全价指数收益率*50%)收益率分别为5.84%(-1.21%);近五年基金经理变动情况:张子炎自2020年3月23日起任基金经理;数据来源:基金定期报告,截至2021年12月31日。

“

大浪淘沙,沉者为金。

再看看近期的全市场基金表现,“固收+”的回撤情况,也明显优于偏股混合和普通股票型基金。“固收+”或许不是各个阶段的最优解,但作为“收益稳健、波动小、风险可控”的重要配置底仓,仍是一个长期主义的通解。

了解更多

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益,过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。