摘要

在震荡市如何破解投资难题?是时候开始关注“均衡”策略啦。事实上,市场上就有这样一类基金经理,善于以均衡之道,破解风格快速切换导致的投资难题。他们似乎从未给自己的风格贴上固定的标签,但同样的,也不是闻风而动的“漂移”型,而是在成长、周期、主题、价值的四个象限里,自有一套锚定相对收益的投资理念。其中,富国基金资深“全天候”选手曹文俊,正好就是这类擅长“均衡”之道的典型代表。

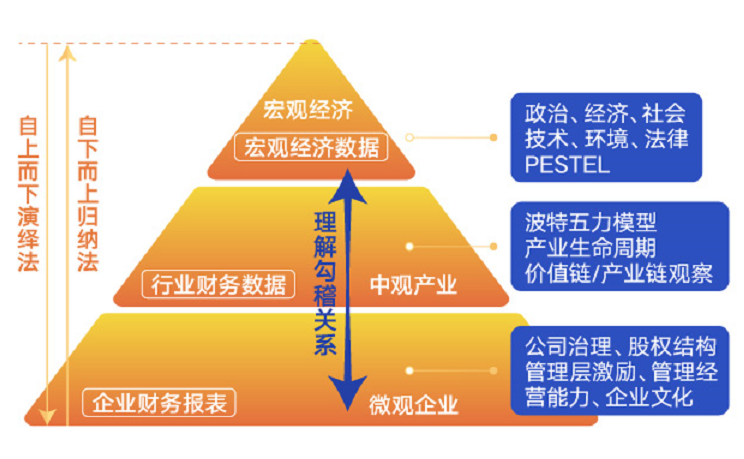

自下而上、精选个股,似乎是权益基金经理标准化、整齐划一的投资思路。但能够运用“自上而下”与“自下而上”相结合,具备双向投研实力的基金经理,却较为少见。其中,富国金安均衡精选的拟任基金经理曹文俊,正好就是这样一位具备“自上而下”宏观研判与“自下而上”精选个股能力的基金经理。

投资者也许会好奇,曹文俊作为“均衡型”、“全天候”选手,他业绩表现怎么样呢?

近2年、近3年,同类排名都在前1/5

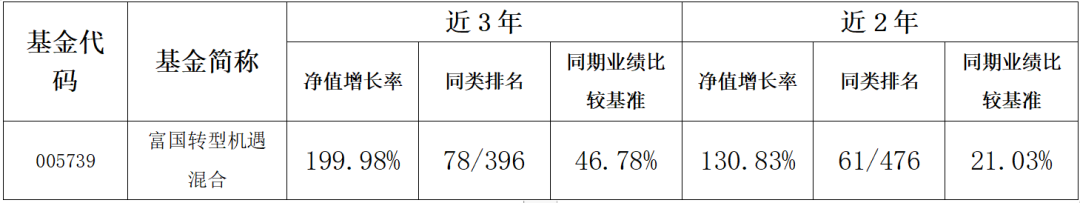

成立满三年的产品 ,近3年业绩翻了近2倍,其中,近2年业绩居前1/5,近3年业绩同样居前1/5;

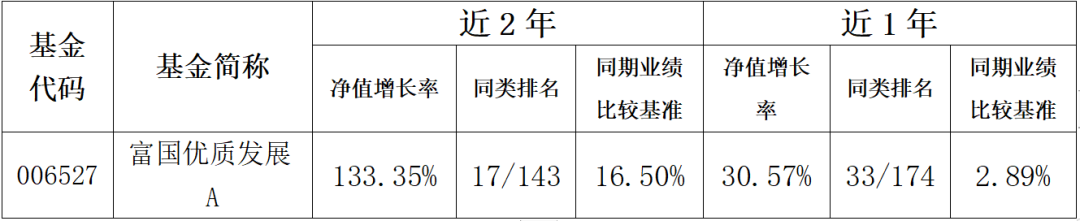

成立满两年的产品,近两年收益率超133%,近2年、近1年同类排名同样居前1/5。

回溯到3年以前,曹文俊的投资能力也颇受认可。

代表作业绩三年翻两倍 排名同类前1/5

曹文俊自2018年4月25日起管理富国转型机遇混合。

近3年业绩增长近两倍

注1:业绩及排名数据来自银河证券基金研究中心,同类指混合基金-偏股型基金(股票上下限60%-95%(A类));业绩比较基准收益率数据来自wind,截至2021年10月15日。

曹文俊自2019年1月25日起管理富国优质发展混合。

近1年、近2年收益率同类排名前20%

注2:业绩及排名数据来自银河证券基金研究中心,同类指混合基金-偏股型基金(股票上限95%(A类));业绩比较基准收益率数据来自wind,截至2021年10月15日。文内所有描述富国优质发展业绩及其比较基准相关数据描述对象均为富国优质发展A类。

事实上,曹文俊作为富国的均衡型投资“高手”,虽然没有年年业绩拔尖,但中长期业绩居于市场同类前1/5的位置,可见他的均衡策略,在既往7年的基金投资过程中,是得到了市场的验证的。

对市场各类机会的全面把握,需要宏观经济分析、中观产业格局、微观企业财务的知识,需要对社会、人口、政治、文化环境变化保持敏感,需要对上市公司核心竞争力、公司治理情况、激励机制有所了解,对基金经理的要求很高。

富国金安均衡精选拟任基金经理 曹文俊

硕士,16年证券从业经验 7年基金管理经验

曹文俊具有16年从业经历,7年以上基金管理经验,有足够的时间积累能力。此外,其对周期行业的长期覆盖和对成长股的投资专研,使其能“自上而下” 和“自下而上”全面把握各类机会。

曹文俊秉承的投资方法论:

“自上而下”与“自下而上”相结合

上下贯通 构建均衡基底

“企业服从产业,产业服从宏观”

1、综合宏观经济、中观产业、微观企业,全面考量景气周期

2、在整体均衡的基础上,结合市场阶段和景气周期,确定当前配置主题

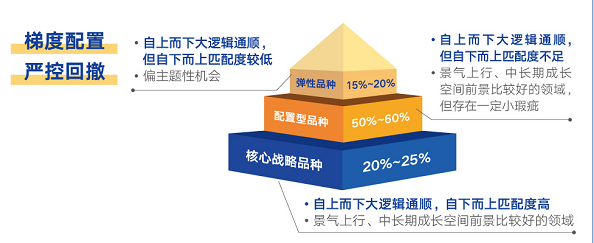

3、偏好“自上而下”逻辑通顺、“自下而上”低瑕疵的个股,重视梯度配置与风险控制

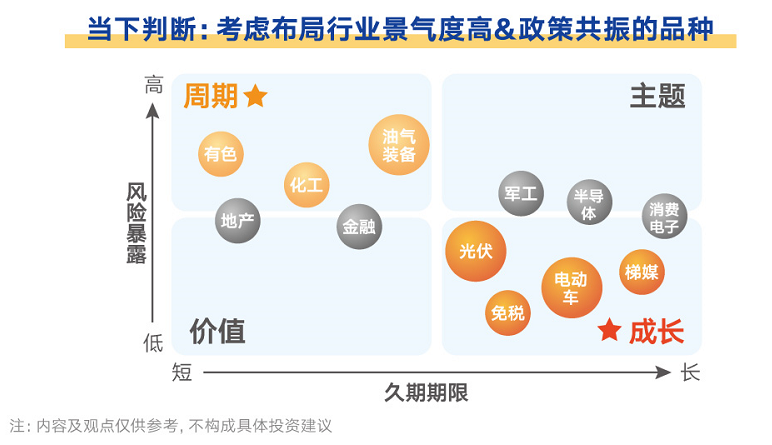

在此基础上,曹文俊结合将A股按照风险、久期分为周期、主题、价值、成长四类风格。

不同宏观背景下,自上而下策略思维决定每一类股票的配置权重,按照风险收益比特征,70%——80%主要集中在成长与周期两类领域。

那在均衡配置行业的基础上,曹文俊又是如何选股呢?

选股标准:

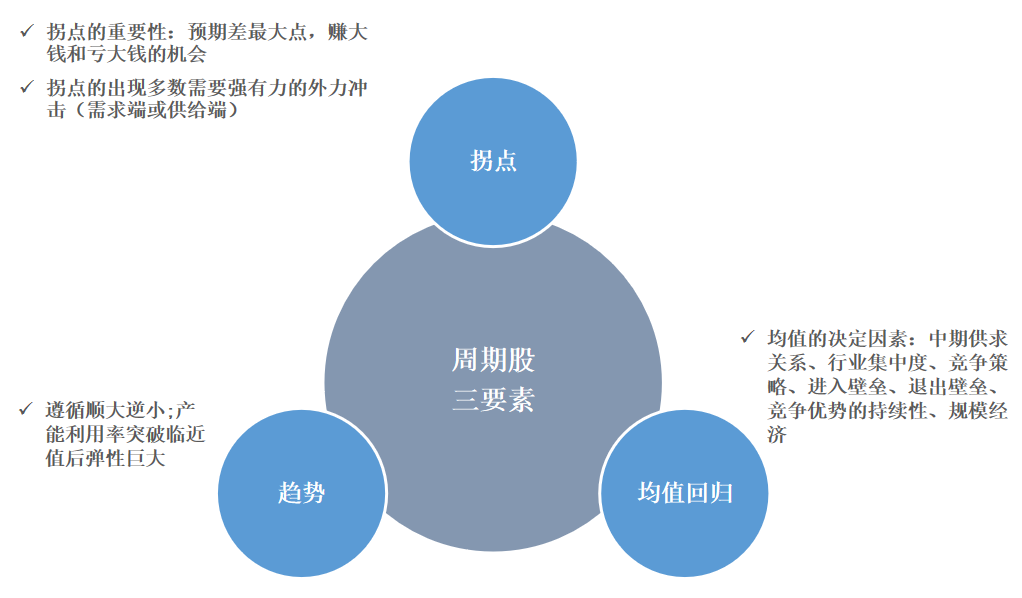

周期股投资:长期有α,格局好才是关键

要素:拐点、趋势、均值回归,其中景气度判断是关键

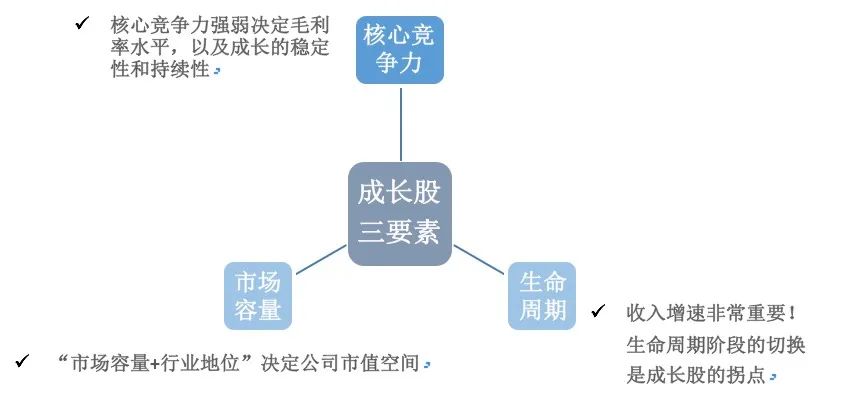

成长股投资:比拼“看得远”、“看得准”

三要素:

| 1 | 市场容量 |

| 2 | 核心竞争力 |

| 3 | 生命周期 |

而在整体组合上,曹文俊也有非常完备的投资策略来均衡个股。

梯度配置,好钢用在刀刃上

均衡配置成长、周期,杜绝风险集中暴露在单一行业或主题,力争实现回撤控制。

内容及观点仅供参考,不构成具体投资建议。

此外,市场不断变化,成长、周期在不同的阶段,需要适时进行选股策略的调整,所以曹文俊在自己的投资框架中,加入了“补丁策略”,让投资策略更完善。

曹文俊非常坦诚,他曾自述在流动性驱动的单边向上市场中,策略可能不是那么有效,主要原因有二:

核心战略品种大概率不是弹性最大的进攻性品种,而是风险调整后收益最理想的品种。

市场上行中后期,符合本方法论选股标准的可选标的越来越有限,而单边向上市场要求高仓位,两者存在矛盾。如何补救呢?所以他创造性提出了“补丁策略”。

勤学笃行 能力圈不断精进拓展

曹文俊在从事研究员期间,主要覆盖钢铁、交运等周期行业,建立了对宏观经济和产业格局的深刻理解;

自2013年担任基金经理以来,构建成长股投资框架和对核心竞争力的理解。

作为一个能自上而下宏观研究的选手,行业研究覆盖面需要广泛而深刻,他是如何拓展自己的能力圈呢?

➤ 在每一轮市场变化中,对于特别有机会的领域及公司深入研究,每年研究覆盖新增1~2个行业。

➤ 能力圈不断扩大,在比较重要的领域,研究判断水平力争能够达到或超越市场平均水平;

➤ 对能力圈内的行业,对其景气度变化、产业趋势变化的反应速度快很多,具有一定前瞻性。

➤ 曹文俊的擅长能力圈:从周期拓展到成长

不错的业绩、完善的理念、均衡的风格、不断被验证有效的投资策略、不断精进拓展的能力圈,这就是曹文俊所具备的强大投资实力。

拟由曹文俊管理的富国金安均衡精选,即将在11月29日发行。

仅仅从产品名字“均衡精选”来看,就与他的投资策略高度契合,也让我们对他的新产品充满期待。

富国金安均衡精选

A类:014057 C类:014058

11月29日起盛大发行!