级掌柜最近看到一个消息:巴菲特的黄金搭档芒格,从去年开始在逐步抄底某中国互联网龙头公司。

级掌柜对港股互联网公司心动已久,没想到这次竟然和大佬达成了共识。

不过,级掌柜对大佬的抄底路径还是很好奇,于是去研究了一下。

根据芒格旗下报纸公司Daily Journal Corp的披露,芒格在去年的一季度、三季度、和四季度,都大规模抄底了此股票,并且目前此股票已经成为了芒格的第三大持仓。

如果假设,大佬每季度买入的价格是比平均成交价格偏低一点,级掌柜估算,大佬的持仓成本价大约在170元左右。而此股票最新价格是128元,这意味着,大佬的此次抄底目前还亏了25%。

如果级掌柜现在入局,是否意味着抄了大佬的底??

级掌柜之前多次发文表示,看好当前港股互联网公司的布局机会。但现在的问题是,市场上此类ETF挺多,到底哪个才是最合适的一个?级掌柜做了深入的研究。

目前市场上投资“中国互联网”的ETF主要有三个,分别是:

| 1 | 港股通互联网ETF(159792):跟踪港股通互联网指数 |

| 2 | 中概互联网ETF(513050):跟踪中国互联网50指数 |

| 3 | 恒生互联网ETF(513330):跟踪恒生互联网科技业指数 |

这三个指数:

1. 投资范围虽然不同,但长期走势类似

中国互联网50:

美股+港股,最全面的覆盖了在海外上市的中国互联网公司

恒生互联网:

港股,覆盖了在香港上市的中国互联网公司

港股通互联网:

港股通,覆盖了在香港上市且纳入港股通标的的中国互联网公司

所以从覆盖度上来看,中国互联网50最全面、其次是恒生互联网、再次是港股通互联网。

但是,最近几年我国最优秀的互联网公司都返港上市,且大型公司基本都被纳入到了港股通范畴,所以这三个指数的实际持仓,差异并不大。据统计:

▪ 中国互联网50中,83%的成分股都在港股通互联网指数中;

▪ 恒生互联网中,76%的成分股在港股通互联网指数中。

(PS:表观上看,三者最大的不同可能是港股通互联网中没有阿里,而另外两个指数有,但这并没有大幅影响指数表现,具体见下文分析)。

持仓趋于一致,历史走势也很相似:2020年以来,中国互联网50、恒生互联网和港股通互联网三者的走势基本同步,同涨同跌效应比较显著。

图:三只互联网指数历史走势具备趋同性

数据来源:Wind资讯 统计区间:2020.1.1.2022.1.19

因此,对于“抄底互联网”,这三个选项没有一个是错误选择。

2. 抄底博弹性,哪只指数最“弹”呢?

抄底为的是“弹性”,所以级掌柜认为,这三个指数的优劣之分,在于“弹性”。

我们可以从三个维度去看指数弹性:

✔ 波动率:一般来说,波动率较高的指数,涨跌振幅更高,即跌也跌的多、涨也涨的多

✔ 成分股数量和持仓集中度:一般来说,成分股数量越少、持仓集中度越高,指数的弹性越高

✔ 历史上的反弹弹性

从波动率来看,近一年港股通互联网的年化波动率为38%,高于中国互联网50、以及恒生互联网。所以从数据看,港股通互联网的波动率最高、弹性也可能最高。

PS:不得不说,38%的波动率,真心是高波动。对比大家心目中波动很大的军工、证券、创业板指,最近一年的波动率都在30%以下,所以港股通互联网,玩的真挺刺激。

表:三只ETF跟踪指数的过去一年年化波动率对比

数据来源:Wind资讯 统计区间:2021.1-2022.1

从成分股数量和持仓集中度来看:

▍港股通互联网指数持仓股票数量最少,只有30只。而恒生互联网和中国互联网50分别持有47只和50只股票。港股通互联网相当于把鸡蛋放在了更少的篮子里,更容易爆发弹性;

▍而从持仓集中度来看,中国互联网50持仓更加集中,77%的仓位都用来买最大的5只互联网龙头公司,其次是港股通互联网、再次是恒生互联网。从持仓集中度来看,中国互联网50更易爆发弹性。

从历史反弹弹性来看:2020年3月到2021年2月,互联网板块曾上演过一段浩浩荡荡的大反攻,期间,港股通互联网指数暴涨210%,涨幅远高于恒生互联网和中国互联网50。

同样,在本轮下跌行情中,港股通互联网跌幅也领先,所以弹性往往是把双刃剑。

数据来源:Wind资讯 统计区间:2020.1.1-2022.1.19

总结来看:无论是从波动率、成分股数量还是历史经验来看,港股通互联网这个指数的投资体验可能更“弹”,对于一心想要博弹性的客官来说,港股通互联网或许更值得关注。

3. T+0交易品种,配合“日内波动”使用感更佳

这三只互联网ETF的魅力,除了“抄底”还有“T+0”。高手通过日内多次低买高卖,可有效增厚收益。

例:港股通互联网ETF可以通过日内多次低买高卖进增厚收益

但是,T+0交易的空间,取决于日内波动幅度。这三只ETF,哪一个更有“T+0”交易的价值呢?

理论上说,中概互联网ETF中,46%的成分股为美股、54%的成分股为港股。由于美股和A股的交易时间不同,因此这46%的美股权重,在A股交易时基本0波动。所以相较于另外两只ETF 100%的港股持仓,中概互联网ETF的日内波动幅度可能最小。

而通过数据对比,我们也可以看到一致的结论:中概互联网ETF的日内振幅,远低于港股通互联网。

此外,和恒生互联网相比,港股通互联网的日内振幅也较高,这与前文中“波动率”的结论一致。所以港股通互联网可能就是天生的高波动指数。

因此,港股通互联网ETF的“T+0”交易空间可能更具吸引力。

表:三只ETF日内振幅对比

数据来源:wind,20211008-20220118

4. 小心,别买贵了

如果有一件商品,价值100块,却有人卖给你120块,你买吗?小心,这三只ETF就有“买贵了”的风险。

先来科普一下,ETF有两个实时价格:

• IOPV:实时净值,根据ETF持仓的价格波动实时计算,反应基金的真实“价值”;

• 价格:交易价格,以IOPV为定价的锚,并由买卖双方博弈确定

图:港股通互联网ETF价格(蓝色线)围绕IOPV(红色线)上下波动

数据来源:Wind资讯 统计截止日期:2021.1.20

在“完全套利”市场中,ETF的交易价格和IOPV基本一致。而如果某只ETF的交易价格高于IOPV,那就需要小心“买贵了”的风险。由于这三只ETF涉及非A股成分股,套利效率相对较低,因此客官们需特别关注这个风险。

其中,中概互联网ETF是个特例,由于其46%的成分股是美股,在A股交易时间内不交易,难以准确计算出它的实时净值,所以它没有IOPV(实时净值)。

没有IOPV的中概互联网ETF缺了定价的锚,所以很多客官说,买卖的时候总觉得“心里少了一杆秤”,无法确定到底是买贵了还是买便宜了。

图:中概互联网ETF的IOPV(红色线)是一条直线,代表昨日收盘净值

数据来源:Wind资讯 统计截止日期:2021.1.20

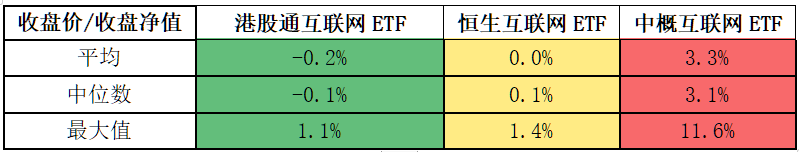

但是我们依旧可以通过对比三只ETF的收盘价格和收盘净值之间的差异,来推测“买贵”的可能性。

平均来看,中概互联网ETF收盘价格高于其净值3.3%,同期,另外两只ETF的收盘价基本等于收盘净值。

级掌柜认为,导致中概互联网ETF溢价过高的主要原因包括:

(1)限购:中概互联网ETF每天的申购上限为3亿,申购限额可能带来“供给不足”。如果市场一致看多,买盘力量高于卖盘力量,“饥饿营销”很容易带来溢价。

而最近几个月,中概互联网ETF每天申购份额都达到3亿,意味着这种“供不应求”非常有可能带来高溢价。

(2)美股波动:此衡量方式,是用ETF在 3点的收盘价(A股)、除以ETF当天净值(包含港股4点的收盘价、以及美股半夜的收盘价),所以如果3点-4点港股暴跌、或者半夜美股暴跌,都可能带来溢价率的虚高。但是这个因素可能影响“最大值和平均数”,中位数依旧能说明中概互联玩我给ETF“溢价过高”的问题。

数据来源:Wind资讯 统计区间:20211008-20220114,剔除缺失值、暂停申赎日数据

另外,恒生互联网ETF和中概互联网ETF都是QDII基金,如果未来QDII额度用尽,这两只基金都可能限购,从而影响溢价。都可能会导致买入价格更贵。

最后总结以下三只ETF的比较结论:

持仓和中长期走势:趋于一致

上涨弹性:港股通互联网ETF的历史弹性高于另外两只

T+0交易空间:港股通互联网ETF的日内波动高于另外两只

“买贵了”的风险:港股通互联网ETF和恒生互联网ETF的溢价率控制更佳

这样对比来看,如果客官们想要抄底港股互联网,港股通互联网ETF(159792)或许是个不错的选择。

级掌柜有话说:只谈干货,不谈风月。