红利策略前两年大火,一是因为名字好听、让人不明觉历,二是由于业绩不错、还算抗跌,三是因为分红高、有期待。

2017年-2018年两年间,A股虽然哀号一片,但中证红利全收益指数(计入分红)逆市涨了1.74%,比当时的扛把子沪深300全收益指数(计入分红)还多赚了近7%。

一时间,红利策略深入人心,荣耀登上“最受投资者欢迎”的榜单。

但到了今年,事情出现了微妙的变化:

1. 中证红利今年收益率仅有15%(计入分红),这个收益竟然还比不上总是被嫌弃、且未计入分红收益的上证综指。

市场开始讨论:难道红利策略失效了??

2. 但是,同为红利策略,深证红利却表现出完全不同的气场。今年深证红利全收益指数上涨55%,即便拿出来和年度最强选手消费比,这个业绩也基本不输。

市场开始混乱,难道红利策略没有失效??

那么问题来了,红利策略究竟有木有失效?为什么“红利”和“红利”之间的差距这么大?

真相只有一个,但都隐藏在指数的编制方案中。

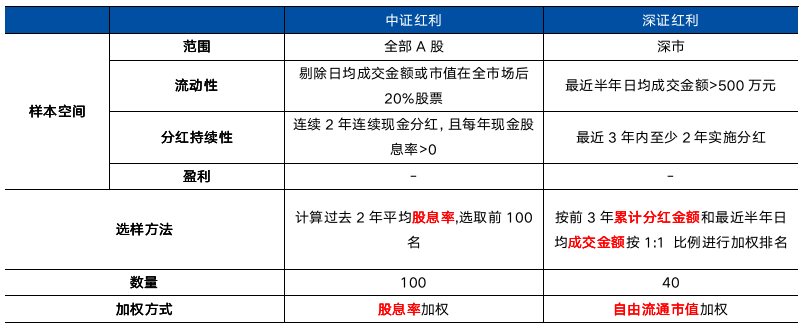

对比两只红利指数的编制方案,级掌柜发现,两只的选样方式都很严谨,均剔除了流动性不佳的小股票、也利用分红持续性指标进行了筛选。

但是,两者的选样方法和加权方式差异很大:

选样方法

中证红利选的是股息率最高的前100名

深证红利选的是累计分红金额和成交额最高的前40名

加权方式

中证红利用股息率加权,即股息率越高,权重越高

深证红利用自由流通市值加权,即市值越大,权重越高

仅从关键字的存在感来看,岂不是中证红利选的是“红利”,而深证红利选的是“市值大”?

表:中证红利与深证红利指数编制方案对比

数据来源:中证指数公司

不明白?且听级掌柜进一步解释。

客官们先来明确一个概念:

股息率等于分红金额/市值,也就是说,股息率是在平衡了“分红多不多”和“公司本身市值大不大”之后的结果。

而“分红金额”这个绝对值,并未考虑公司的自身实力。

举个例子

➜ A公司是宇宙级大公司,市值万亿,今年有盈利,所以分了1亿元的红利给投资者;

➜ B公司是刚起步的小公司,市值1亿,今年盈利很好,分了1000万的红利给投资者。

即:A公司的股息率是万分之一,B公司的股息率是十分之一;

A公司的分红金额是1亿元,B公司的分红金额是1000万。

如果客官们按照“红利”逻辑来选,诸位选谁?

按照中证红利思维,应该选择股息率比较高的B公司,而按照深证红利方法,会选分红金额比较高(市值比较大)的A公司。

并且,中证红利会给股息率较高的B公司更高的权重,而深证红利也会给市值较大的A公司更高的权重。

这就是两者最核心的差别,即一个钟爱“红利”,另一个钟爱“市值”。

不同的选股思维,选出来的股票差别就很大了。

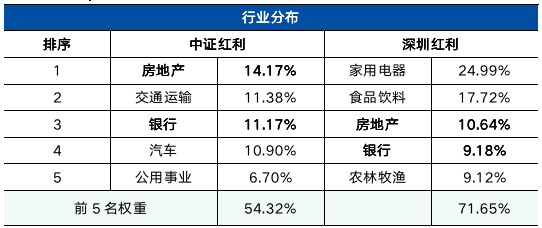

由于深证红利更专注于选择大公司,所以其成分股多集中在深交所龙头公司家电、食品饮料中,这两个行业的权重占比高达42%。所以今年深证红利的部分收益,其实来源于王者消费。

而中证红利专注于选择“股息率”更高的公司,所以其成分股集中在传统分红型企业中,比如房地产、交运和银行。而不幸的是,这些公司并非今年的“弄潮儿”。

表:中证红利和深证红利前五大行业分布

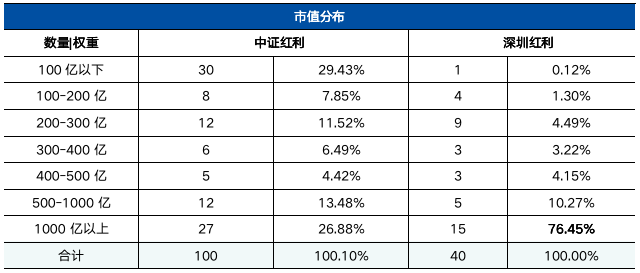

从市值分布来看,中证红利在大、中、小公司上均有涉猎、且较为分散,而深证红利76%的权重都集中在千亿级别的大公司中。

表:中证红利和深证红利成分股市值分布情况

至此,级掌柜可以得出今天文章的结论:

➤ 1. 红利策略今年确实有些失效,所以导致更纯正的中证红利指数今年涨幅不高;

➤ 2. 买深证红利的客官,为什么不直接买消费50ETF(515650)OR上证50?收益来源岂不更加纯粹?

但无疑,市场是个“按收益率论英雄”的地方,中证红利虽纯正,但今年业绩不佳也不值得推荐,那么什么时候纯正的红利股的春天会到来?

级掌柜以为,快了快了,逻辑我们明天再谈。

级掌柜有话说:只谈干货,不谈风月