童生入门版

1、什么是指数

2、ETF是什么?

3、ETF和ETF联接的区别

4、ETF和股票的区别

4、ETF和场外指数基金的区别

5、ETF代码之谜

6、ETF核心风险点

7、ETF核心风险点

秀才进阶版

1、市场上都有哪些ETF?

2、详解各类ETF

3、ETF申购赎回大揭秘

4、ETF高阶玩家必备知识:PCF清单

5、ETF“黑话”

童生

什么是指数?

物价暴涨的时候,顾客经常问水果店老板老王一个问题:今天水果价格又涨了吗?

老王看着涨价的苹果、和大甩卖的香蕉,不知道该怎么回答。

有一天老王灵机一动,用苹果、香蕉、梨还有其他常见的水果,编了一个水果指数,指数价格等于这些水果的平均价。

老王每天记录水果指数价格、并用小黑板画出折线图,自此水果价格涨跌一目了然,完美解决了这个问题。

股市中的指数,和水果指数异曲同工,通过计算一篮子股票的平均涨跌幅,获得市场整体的涨跌情况。比如上证综指,打包了所有在上海交易所上市的股票,反映A股的整体走势。

但在水果物价涨跌的需求被满足后,顾客又对老王提出了新的细分需求:

热带水果价格是涨还是跌?我离水果自由还差多远?于是老王又编了细分水果指数:

➤ 热带水果指数:只包含热带水果,反映热带水果价格的涨跌;

➤ 水果自由指数:只包含高价水果,比如车厘子、荔枝等。

同样,股票指数也可以细分成板块和行业,比如:

➤ 中证科技50指数:打包一篮子核心科技股,反应科技核心资产涨跌

➤ 消费50指数:打包最优质的50只消费股,反应消费龙头公司的涨跌

➤ 军工龙头指数:打包核心军工股,反应军工龙头的涨跌

总结:指数就是通过打包某一类股票,反映这类股票整体走势的存在。

ETF是什么?

ETF又名“指数股”,是可以像股票一样买卖的指数基金。ETF堪称当前市场上,最便捷的交易指数的方式。

通俗的说,ETF类似一个果篮,打包一篮子水果(股票),价格波动紧密跟踪水果(股票)指数。

举个例子

某位长期看好消费行业的投资者,买进了消费50ETF(代码:515650),就相当于一次性打包了50只龙头消费股,ETF价格走势紧密跟踪中证消费50指数(代码:931139)。

ETF作为一个果篮,优势显著

➤ 买了什么水果,一目了然:ETF成分股透明,每天公布

➤ 省去精挑细选水果的烦恼:不用精选个股,只需判断板块/行业走势

➤ 降低单个水果口感不好的风险:降低个股爆雷的风险

➤ 一定程度上实现“水果自由”:没有足够资金买入一手高价股(比如茅台),可以买入消费类基金间接持有

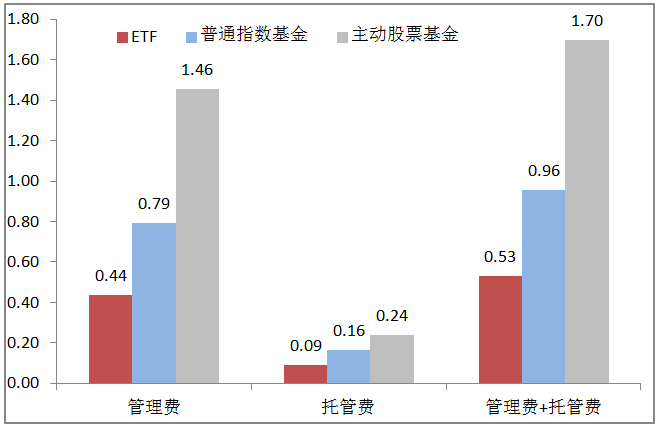

果篮适用于批发价,更加便宜:ETF管理费托管费都很低(见图),交易费用同股票,但不收印花税,又能省下一笔。

数据来源:Wind资讯

ETF和ETF联接的区别

从业绩表现上看,ETF和ETF联接像孪生兄弟。但两兄弟各有各的地盘:

➤ ETF负责场内,主要满足场内交易者的需求;

➤ ETF联接负责场外,主要满足基金投资者的需求。

具体来说:

投资标的不同

➤ ETF似果篮,投资的是一篮子股票,价格涨跌跟踪相应的股票指数;

➤ ETF联接似“果篮+现金”的组合,95%左右的资金直接买对应的ETF,另外5%左右为现金。本质是一种场外指数基金。

举个例子:

上证综指ETF(代码:510210)通过投资上证综指相关成分股,模拟上证综指走势;

上证综指ETF联接基金(代码:100053)通过投资上证综指ETF,获得与上证综指ETF基本一致的走势。

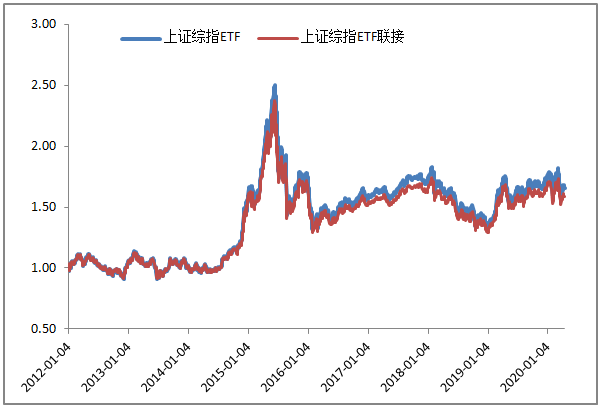

图:上证综指ETF与上证综指ETF联接历史走势基本一致

数据来源:Wind资讯 统计日期:2012.1.1-2020.4.13

交易方式不同:

➤ ETF交易方式和股票类似,通过“股票交易软件”和“股票账户”买卖;

➤ ETF联接的交易方式和普通基金类似,一般通过“基金账户”和“基金平台”(如申万宏源理财模块)进行申赎。

玩法大不同:

➤ ETF既可以场内申赎(门槛较高),又可以盘中买卖(与股票交易类似),交易方式灵活,可以捕捉日内涨跌;

➤ ETF联接仅可以进行场外申赎,每天只有一个申赎价格,即当日净值,无法捕捉日内波段。

费率不同:

➤ ETF场内交易收取交易佣金,免印花税;

➤ ETF联接需要收取申购/赎回费。

ETF和股票的区别

ETF被称为“指数股”,可以视为“指数”和“股票”的结合体——本质是指数基金,却可以像股票一样交易。

相同点

➤ 投资方式:利用股票交易软件和股票账户,有实时交易价格,可以捕捉日内涨跌

➤ 交易单位:最低买卖都为一手(100份ETF份额/100股股票)

➤ 涨跌幅限制:都有涨跌停板(正负10%)

不同点

“内核”不同

➤ 如果把股票比作一种水果,那么ETF就是一个果篮,包含同类型的多种水果。

➤ 如果投资股票获取的是某一家上市公司的业绩红利,那么投资ETF捕捉的是某类行业或板块的整体趋势。

举个例子

消费50ETF(代码:515650)成分股中既有白酒龙头茅台、五粮液,又有家电龙头格力、美的,它通过投资50只消费核心股票,综合反映消费核心资产走势。

玩法不同

➤ 股票只能进行场内买卖;

➤ ETF玩法更加多样:

● 既能像股票一样进行场内买卖,把握盘中价格波动

●也能进行场内申赎,把握盘中净值波动(有实时估算净值)

●同时在市场出现较大的折溢价时,还可以进行折溢价套利

投资标的多样化

➤ 股票:仅定位于股市

➤ ETF:股票ETF、债券ETF、商品ETF、海外市场ETF

交易效率

➤ 股票:T+1交易

➤ ETF:股票类ETF为T+1交易,债券、黄金、跨境ETF可以实现T+0交易

ETF和场外指数基金的区别

本质都是“指数基金”的两者,主要有以下几点区别:

交易渠道

➤ ETF:股票账户直接买卖,交易更加便捷,可捕捉日内价格涨跌

➤ 场外指数基金:通过基金账户、在券商银行等渠道申赎

是否有实时净值

➤ ETF:申购时可以看到实时净值(IOPV)

➤ 场外指数基金:无实时净值,未知价成交,盘后才公布申赎净值

是否有实时净值

➤ ETF:申购时可以看到实时净值(IOPV)

➤ 场外指数基金:无实时净值,未知价成交,盘后才公布申赎净值

投资成本

➤ ETF:交易成本主要为券商佣金,且没有印花税,相对股票交易费用更低

➤ 场外指数基金:申购赎回费为主要成本,且有1.5%的惩罚性赎回费(持有7日以内)

跟踪误差

➤ ETF:实物申赎,跟踪误差低

➤ 场外指数基金:现金申赎,跟踪误差相对更高

持仓透明度

➤ ETF:每天公布持仓,在交易所公布的《申购赎回清单》中可查

➤ 场外指数基金:仅年报、半年报披露持仓

ETF代码之谜

看似简单的6位数字,ETF代码中却隐藏着三大秘密:

秘密一:哪个交易所上市

➤ 上交所上市的ETF代码都是以“51”开头,比如最近比较受关注的消费50ETF,代码515650,就是在上交所上市的。

➤ 深交所上市的ETF代码都是以“159”开头,比如投资港股的恒生中国ETF,代码159963,是在深交所上市的。

不过,在哪儿上市,对于普通投资者来说,并没有太大影响。

秘密二:认购、申购、交易代码可能不同

➤在深交所上市的ETF,从认购、到申购和交易,一个代码全搞定

➤在上交所上市的ETF,代码中的最后一位数字就有点小秘密了:

● 认购代码:最后一位数字是“3”

● 申购代码:最后一位数字是“1”

● 交易代码:最后一位数字是“0”

举个例子

消费50ETF基生经历过的三大代码:

➤ 认购代码“515653”

➤ 申购代码“515651”

➤ 交易代码“515650”

ETF核心风险点

个人投资者投资ETF,可能面临的风险包括:

① 标的指数下跌的风险

ETF紧密跟踪标的指数走势,在分享指数上涨收益的同时,也要承担指数下跌的风险。因此投资ETF,判断指数或板块走势,是第一要务。

② 流动性不佳的风险

ETF如果流动性不佳,既可能面临“想买买不到”、“想卖卖不出”的风险,也可能面临折溢价率过高导致的交易价格高/低于净值的风险(当然也是机会)。因此流动性是选择ETF的核心指标之一。

③ 跟踪误差较大的风险

一般来说ETF的跟踪误差比较小,但基金公司如果出现运作风险,则可能导致跟踪误差提升。因此选择ETF运作经验丰富的基金公司,也是ETF挑选诀窍。

秀才

1、市场上都有哪些ETF?

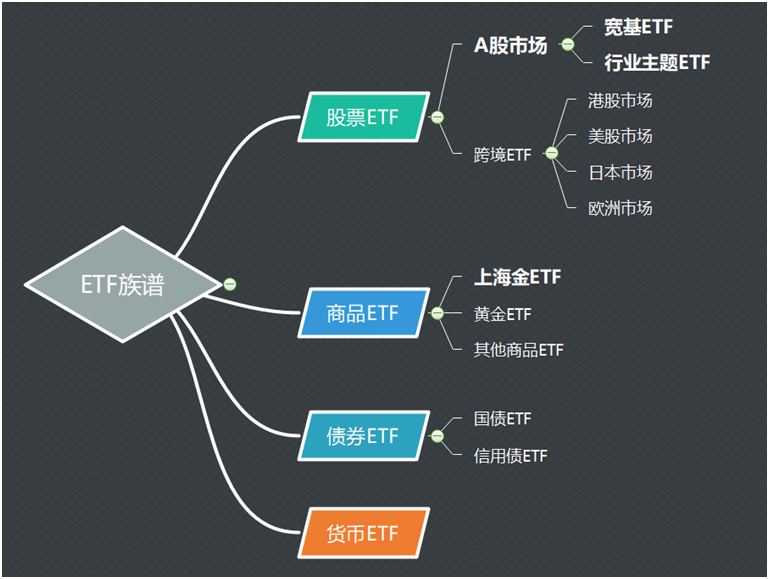

ETF是个人丁兴旺的大家族,而且各个都有拿手本领:

➤ A股ETF:负责紧盯A股投资机会,从宽基到行业主题,一个都不能少

➤ 跨境ETF:从港股、美股、到日本和欧洲, ETF的脚步遍布全球

➤ 债券ETF:最简单的买债方式,国债、信用债,ETF都有涉及

➤ 商品ETF:上海金、黄金、豆粕,低成本投商品利器

➤ 货币ETF:管理场内现金,消灭闲置资金的“空档期”

虽然种类多,但交易方式基本相同:一个股票账户,全部都能搞定。

图:国内ETF族谱

2、 详解各类ETF

在这一Part,我们就深扒一下,ETF各派系不得不说的秘密。干货来袭,做好准备。

(1)A股ETF

“A股ETF”独占大A股这个山头,它也是ETF大家族里,“人数”最多、“财力”雄厚的派系。据统计,截止到2020年一季度,A股ETF数量达到243只、总规模也有6200亿。

总之,投资者基本可以在A股ETF这个品类中,找到自己心仪的指数,包括宽基、行业和主题。投资方式也简单方便:股票账户直接买入即可。

下面我们就详细介绍一下,家大业大的A股ETF派系中的小分支:

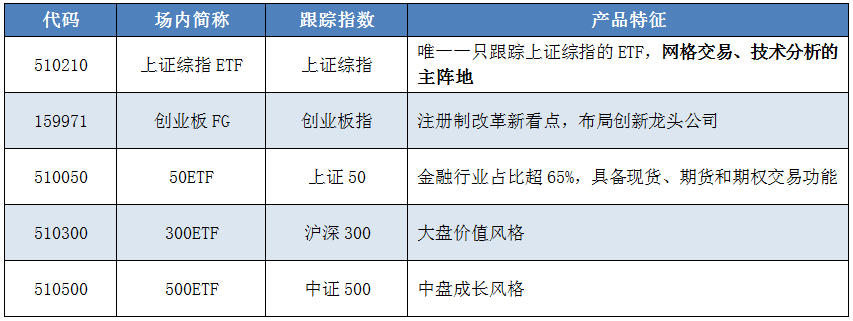

老大:宽基ETF

囊括上证综指、沪深300、中证500、创业板指等热门宽基

摆脱选行业、挑个股的纠结

既可以满足小白投资者无脑定投的需求、也可作为网格交易策略的承接,同时也是高阶玩家进行大小盘轮动的利器。

表:市场主要宽基ETF一览

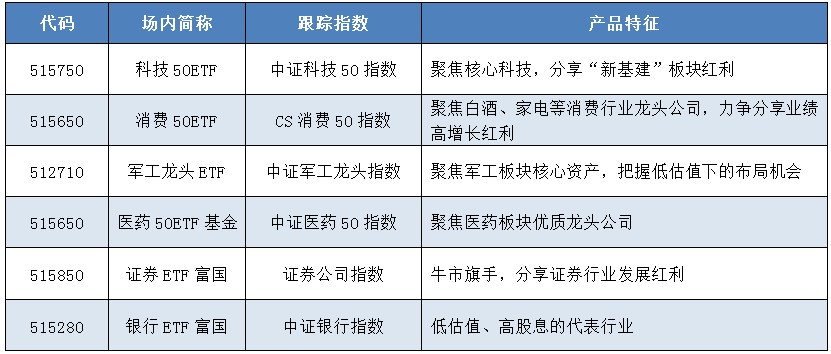

二哥:行业主题ETF

热门行业主题基本实现全覆盖

解决选股困境,避免个股踩雷风险

科技50、消费50、医药50、军工龙头等,直接实现精选个股、打包龙头

可行业轮动、可长期持有、可波段操作

表:市场热门行业主题ETF一览

小弟:“聪明”贝塔ETF(Smart Beta ETF)

所谓聪明贝塔,是具备某种“聪明属性”的股票组合,而这个“聪明属性”,是市场归纳出来的策略,比如:

➤ 价值风格:即低估值策略,市场认为长期来看,低估值的股票组合具备估值向上修复的可能,典型代表是中证价值ETF(代码:512040);

➤ 红利风格:即高股息策略,由股息率(分红率)相对较高的股票组成,市场认为这类风格适合熊市防御,典型代表是红利ETF。

不过,市场更倾向于长期持有、或组合配置这类ETF,因此这类ETF的日均成交量普遍较小。

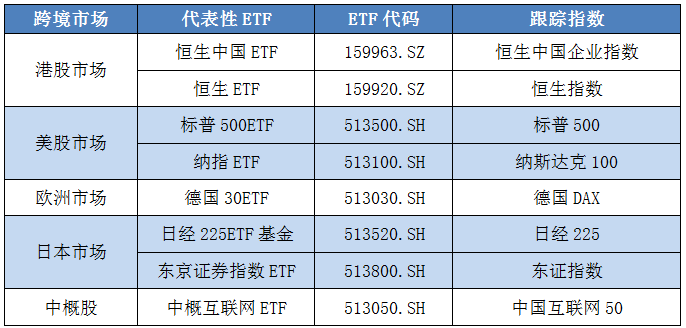

(2)跨境ETF

“跨境ETF”占据了境外市场的山头。它虽然跟踪的是境外指数,但是依旧可以用“A股证券账户”、在“A股交易时间”进行交易,和买卖A股ETF一样便利。

真实实现:坐在家里,配置全球。

此外,跨境ETF均可实现“T+0”交易,即T日买、T日就可卖,日内波段也可玩转。

当前跨境ETF覆盖了港股、美股、欧洲、日本等市场的主要宽基指数,想要投资境外市场的,可精准阻击下列ETF。

表:主要跨境ETF一览

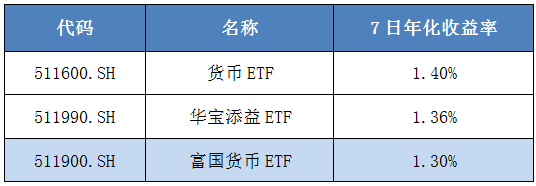

(3)货币ETF

货币ETF掌管“现金管理”这个山头,在ETF家族中,货币ETF虽然“人数”不多、但资金实力却最雄厚。据统计,截止2020年1季度,27个货币ETF总规模达到7227亿元,妥妥的“人”少钱多。

货币ETF是非常实用的工具:

卖出货币ETF所得到的资金,实时可用于股票交易、或缴纳新股中签款;

卖出股票所得到的资金,实时可买入货币ETF,当日可享受收益;

货币ETF可冲抵融资融券担保品,而且折扣率高

总之:货币ETF可以消灭闲置资金的“空档期”,无缝衔接股票交易和现金管理

表:市场部分货币类ETF

(4)商品ETF

目前国内商品ETF的主要投资对象是黄金,黄金类ETF完美解决了投资黄金的几大纠结:

买点黄金?保值避险

选项一:实物黄金?交易不便

选项二:黄金期货?门槛太高

选项三:纸黄金?投资成本不低

选项四:上海金ETF?(黄金类ETF的一种)

真黄金:1手上海金ETF(100股)=1克成色不低于99.99%的金锭

门槛低:1手上海金ETF约几百块钱

交易便利:股票账户直接买卖,T日买入、T日就能卖出

还有利息:上海金ETF对应的实物金可以进行租借,租借利息归基金持有人所有。

战略意义:背后是上海金合约,出生自带战略意义,主推我国掌握黄金国际定价权。

因此,上海金ETF是被公认的、投资黄金最便利的方式。

(5)债券ETF

在资产配置大家族里,有股、有金、怎可缺债券?

对于大多数个人投资者来说,买债券的渠道并不通畅,债券ETF恰好解决了这一痛点:

国债ETF、金融债ETF、短融债ETF、企业债ETF,当下都有产品覆盖

T+0交易模式:T日买入,T日即可卖出,高效

交易方式与股票ETF一样,方便

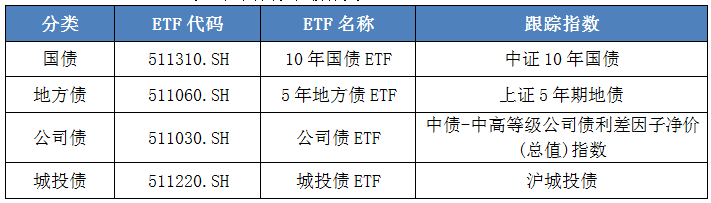

表:几只代表性债券类ETF

3、 ETF申购赎回大揭秘

ETF可咸可甜、可御可萌、可申赎可交易。

对于普通的个人投资者来说,用股票账户买卖ETF,即可满足基本投资需求。而对于套利爱好者和大资金投资者来说,申赎ETF是必备技能。

套利:利用ETF净值和二级市场交易价格间的不同,进行低买高卖

大资金:ETF申赎门槛比较高,一般50万、100万起步

为什么ETF申赎门槛这么高?

因为ETF的申赎采用“以物换物”模式,以股票ETF为例:

申购:投资者将一篮子股票(指数成分股)给基金公司,基金公司将相应的ETF份额给投资者

赎回:投资者将ETF份额还给基金公司,基金公司将对应的一篮子股票(指数成分股)还给投资者

而想要在市场上买齐一篮子成分股,就需要雄厚的实力。比如消费50ETF中持有茅台这类高价股,仅配置一手茅台就10万+,更何况还有另外49只股票,需要一一配置呢。

4、 ETF高阶玩家必备知识:PCF清单

上回说,ETF申赎把我们带回了“以物换物”的时代,投资者申购赎回ETF的基础都是:

一篮子股票

可是,一篮子股票,究竟是神马股票?

PCF清单告诉你!

PCF清单简历

中文名:申购赎回清单

业内行话:PCF清单

查询路径:交易所网站

上交所上市的ETF:

http://www.sse.com.cn/disclosure/fund/etflist/detail.shtml?type=185&fundid=512710&etfClass=2

深交所上市的ETF:

http://reportdocs.static.szse.cn/files/text/etf/ETF15997120200714.txt?random=0.028618008714050402

PCF清单三大技能

★ 技能一:成分股信息

技能说明:解锁“一篮子”股票的神秘面纱,ETF买了哪些股票、买了多少,都一一列明。

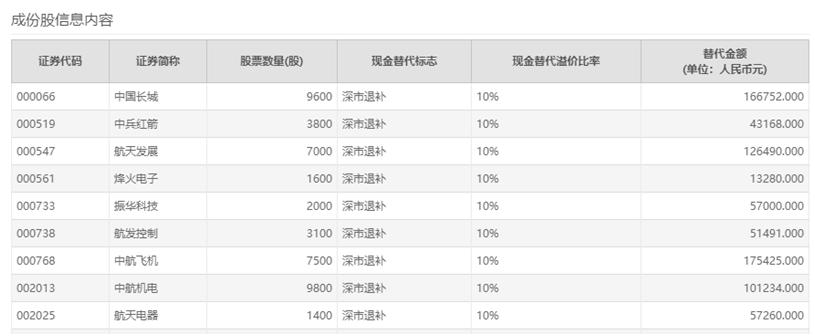

使用指南:下图是军工龙头ETF的PCF清单(部分),第一列到第三列是军工龙头ETF持有的股票代码、股票名称、及数量。至于现金替代标志、溢价比率、替代金额是神马,对于不做ETF申购的投资者并不重要,所以咱们以后再说。

★ 技能二:基金最新净值

技能说明:此处公布最官方、最准确的ETF净值信息,但净值信息在交易软件上也能看到,因此此技能的实用性不高。

使用指南:直接看图

★ 技能三:最小申购、赎回单位

技能说明:传说中的ETF申购赎回门槛,劝退一众中小玩家。

使用指南:最小申赎单位为“份额”,如要换算成金额,则需再乘上最新单位净值。

如下图,是军工龙头ETF的PCF清单,最小申赎单位为200万份,折算成金额门槛,约276万元。

5、ETF“黑话”

入门级“黑话”

篮子:篮子是ETF份额度量单位的俗称,1个篮子=1个最小申赎单位

➤ 造句:小明要申购1个篮子军工龙头ETF=小明要申购200万份军工龙头ETF(200万份为军工龙头ETF的最小申赎单位)

PCF清单:中文名“ETF申购赎回清单”,详见上篇

➤ 造句:小明要申购2个篮子的军工龙头ETF,先去看看PCF清单里,它都买了哪些股票。

IOPV:中文名“基金份额参考净值”,是由交易所计算的“ETF实时单位净值”的参考值,每15秒刷新一次。投资者可以利用IOPV,评估ETF的净值涨跌、以及交易价格是否偏离了内在价值。

➤ 造句:军工龙头ETF的IOPV为1.350元,交易价格为1.400元,交易价格比IOPV贵,说明军工龙头ETF出现了溢价。

进阶版“黑话”

现金替代:大多数ETF采用“实物申赎”模式,即用一篮子成分股换ETF份额,但是对于一些无法买入的股票(比如停牌股),需要用“现金”替代。PCF清单中,会列明每只成分股的现金替代标志。

➤ 造句:基金经理说:这只股票公告明天停牌,今天要把PCF清单里这只股票的现金替代标志设置为“必须现金替代”。

现金替代溢价比率:对于现金替代的股票,需由基金公司代为补券(补买证券),为了防止股票大涨、导致缴纳的现金不足以覆盖补券成本,基金公司会加收一定比例的溢价款,称之为现金替代溢价比率。但实际申购成本以实际补券成本为准,多退少补。

➤ 造句:小明要申购一个篮子的军工龙头ETF,其中A股票停牌,需用现金替代。1个篮子军工龙头ETF中,原本持有10万元的A股票,由于A股票的现金替代溢价比率为10%,因此小明总共需要缴纳11万元的A股票替代款。

未完待续

级掌柜有话说:只谈干货,不谈风月